TRANSAKSJONSMARKEDET

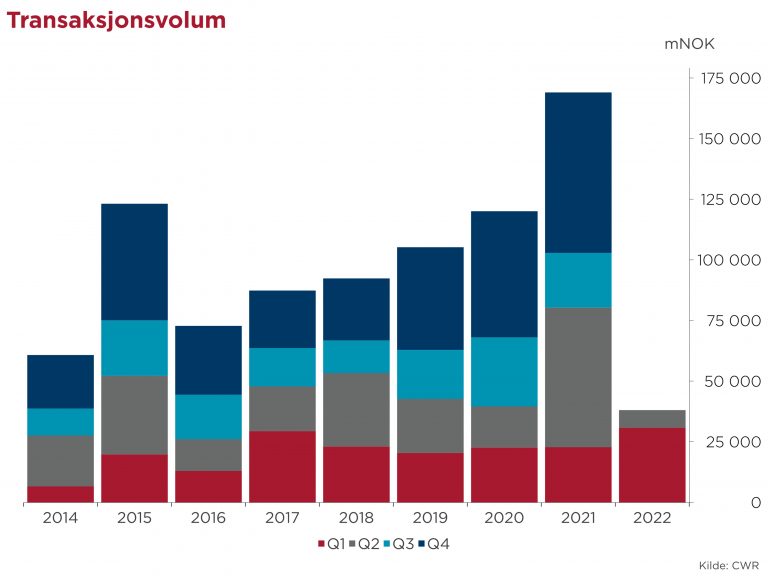

Vi har lagt bak oss et svært hektisk første kvartal med høy aktivitet i transaksjonsmarkedet. Vi registrerte transaksjoner for NOK 31 milliarder i første kvartal, som er det beste første kvartal vi har registrert siden 2017. Andre kvartal har startet roligere, men med tanke på alle objektene som er ute i markedet forventer vi et fortsatt godt trykk frem mot sommeren. Allikevel merker vi et annerledes marked enn i høst- med større usikkerhet rundt finansiering og globale makroforhold.

Våre transaksjonsmeglere melder om fortsatt høy investorinteresse fra investorer innen de fleste segmenter. Lager- og logistikk står så langt i år for 25 prosent av volumet, og vi observerer at utlendingene har stor tro på det norske logistikkmarkedet. Segmentet opplevde en voldsom yield-kompresjon under pandemien, men sammenlignet med yield-spreaden mellom kontor og logistikk i andre europeiske markeder er det fortsatt mange som ser verdi i å kjøpe logistikkeiendommer med god beliggenhet rundt 4 prosent i yield. OroEiendom og Colliers har på kort sikt bygget opp en stor portefølje med attraktive last mile-logistikkeiendommer i Stor-Oslo, og det ble nylig kjent at Sveitsiske Partners Group kjøper 50% av selskapet.

Det er ikke bare internasjonale investorer som kjøper logistikk. Selvaag Eiendom har utvidet logistikkporteføljen i Nord-korridoren med kjøpet av Kjeller Vest 7 som huser verktøyprodusenten Hikoki Power Tools. Våre analytikere venter at prime yield for logistikk skal holde seg på dagens nivåer. Eiendommene på de nest beste beliggenhetene venter vi at skal bli noe mindre attraktive, primært grunnet dårligere finansieringsvilkår.

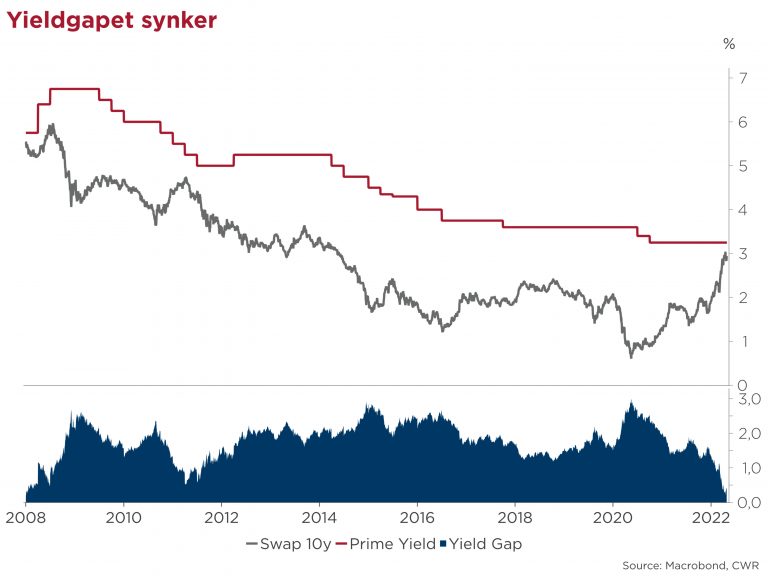

De lange rentene har steget betydelig den siste tiden. Høyt inflasjonspress fører til en ekspansiv pengepolitikk hvor sentralbankene må økte rentene for å dempe presset på økonomien.

Les mer om eiendom som inflasjonshedge her.

De økte rentene slår direkte ut på kapitalkostnaden til kjøpere av næringseiendom. Forventninger til leieprisvekst, høy investorinteresse og ny kapital som plasseres i eiendom gjør at yieldene enn så lenge ikke har vært nevneverdig påvirket av økte renter. Vi venter at yieldene vil bevege seg noe oppover etter hvert som rentene går videre opp samtidig som veksten i økonomien dempes. Det lave yield-gapet vi ser i dag gjør at livselskaper og egenkapitalfinansierte aktører melder seg på i budrundene, etter å ha vært passive de siste to årene. Et ferskt eksempel er SporX i Drammen som Storebrand har kjøpt på vegne av et stort antall pensjonsfond til sitt ugearede fond Storebrand Eiendomsfond Norge. SporX er et nyoppført kontorbygg i massivtre klassifisert som Breeam Outstanding og passer dermed godt inn i porteføljen til Storebrand som har bærekraft og miljø høyt på listen når de jakter investeringsobjekter. Børsnoterte R8 Property er en annen aktør som vektlegger strenge klimakrav. I første kvartal inngikk de avtale med Skanska om å overta et av Norges mest miljøvennlige kontorbygg til en avtalt pris på 750 millioner.

Krig, pandemi og forsyningsproblemer har så langt ikke gitt store utslag i eiendomsmarkedet, men vi forventer at det skal prises inn større usikkerhet i månedene fremover. Samtidig opplever vi et uvanlig sterkt arbeidsmarked, forbruket holder seg oppe og den norske stat mottar rekordinntekter for olje og gass. Dette er positive faktorer som trekker markedet i positiv retning. Vi tror derfor ikke at verdiene skal oppleve noe stort fall, men at yielden skal forsiktig oppover.