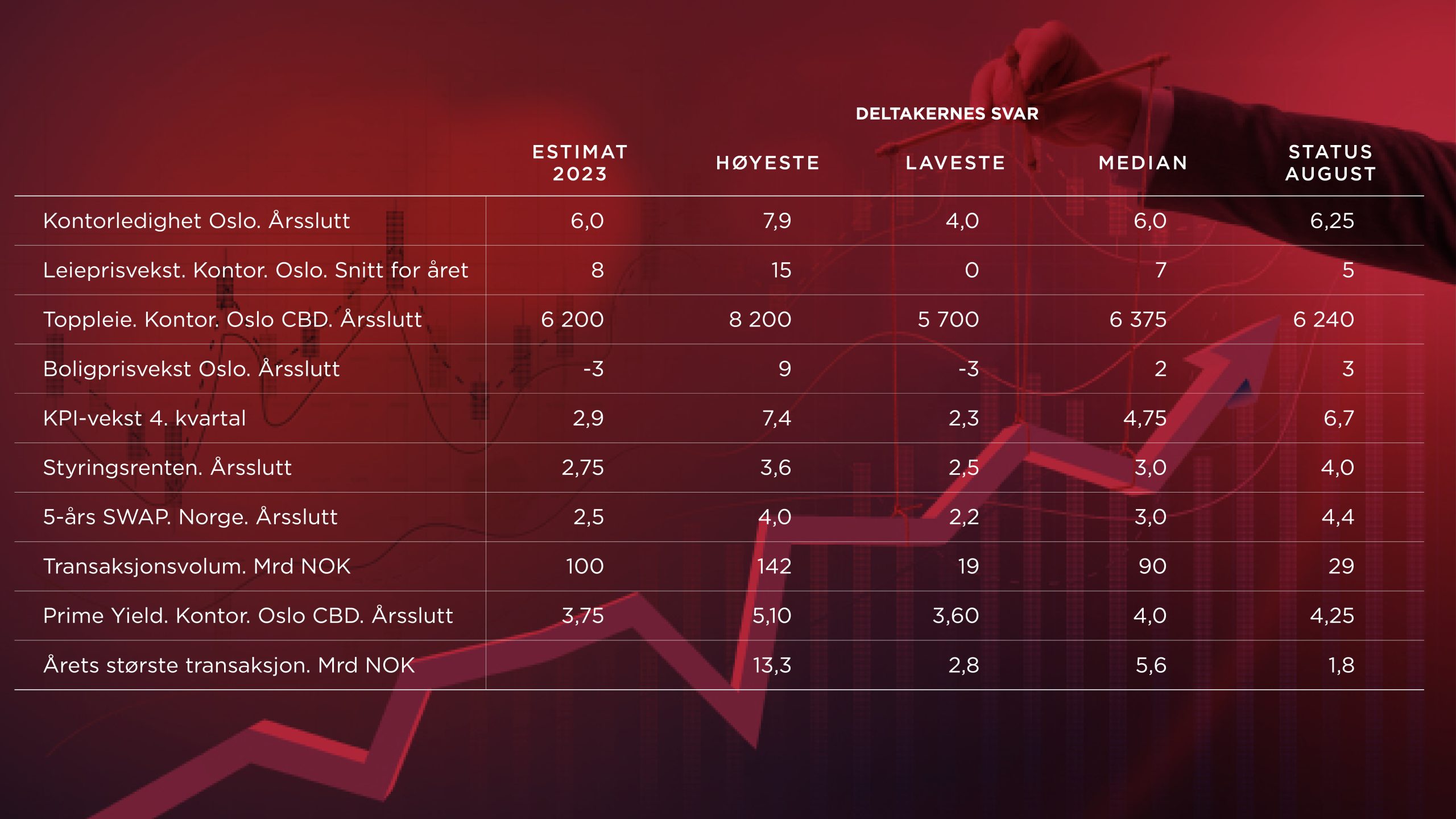

STATUS PROGNOSER 2023

Vi er nå halvveis i året og det er tid for en fot i bakken på estimatene vi kom med til Cushwake-konkurransen i januar. Slik det ser ut nå undervurderte vi økonomienes evne til å tåle høye renter. Resesjonen uteble, og inflasjonen har vært langt vanskeligere å få ned enn forutsatt. Resultatet er langt høyere renter enn forutsatt og dermed også betydelig lavere transaksjonsvolum. En av våre lesere ligger nok best an til å vinne premien som er et gavekort på 5.000 kroner. Mye kan ennå skje frem mot fasit i slutten av januar neste år.

Tabellen under viser hva Cushman & Wakefield Realkapital hadde som estimat for 2023 og hva våre lesere mente (høyeste, laveste og median) opp mot status pr august.

Kontorledigheten litt over mål – 6,25% pr august

Kontorledigheten var 5,75 prosent ved inngangen til 2023. Vi ventet en økning til 6,0 prosent gjennom året som følge av noe svakere etterspørsel og økende kostnadsfokus hos leietakerne. Flere totalrehabiliterte bygg er kommet inn i det siste og vi har økt ledigheten til 6,25 prosent.

Veksten i leieprisene har bremset opp

Ved inngangen til året ventet vi en vekst i geografiske vektede leiepriser i Oslo på 8% fra snitt 2022 til snitt i år. Så langt ligger snittet for de to første kvartalene 5 prosent høyere enn snittet for 2022. Etter meget sterk vekst mot slutten av fjoråret startet 1. kvartal med en beskjeden nedgang, før leieprisene økte med 1 prosent i 2. kvartal. Uten endring i leieprisene ut året, vil veksten også ende på 5 prosent. Vi mener fortsatt at lav ledighet, få nybygg og høyere pris på nye og rehabiliterte lokaler, gjør at det vil være et press oppover på leiene i mange forhandlinger. Vi har likevel redusert prognosen til 6,0 prosent.

Toppleiene mot stadig nye høyder

Leieprisene for de beste lokalene i CBD (Vika – Aker Brygge) etablerte seg på 6.000+ gjennom fjoråret. Arealstatistikks tall for A-kategori (topp 15-prosent) i CBD endte så vidt over (6.040 kr/m2) i 1. kvartal, mens 2. kvartal ga et nytt løft til 6.240 kr/m2. Vårt estimat på 6.200 er dermed allerede litt lavt.

Boligprisene har overrasket på oppsiden

Boligprisene i Oslo har overrasket på oppsiden så langt i år. I Oslo var det kun i juni at sesongkorrigerte priser på brukte boliger gikk ned, og da med beskjedne 0,2 prosent. Så langt i år har dermed sesongkorrigerte priser økt med 3,0 prosent i Oslo. Vi mener at høsten vil gi klar nedgang slik at prognosen med nedgang vil slå til. Hvor stor nedgangen blir gjenstår å se.

Lavere KPI-vekst enn ventet

Toppinflasjonen falt med et helt prosentpoeng i juli til 5,4 prosent. Svært høye EL-priser i august og september i fjor, gjør at toppinflasjonen igjen kan komme opp på 6-tallet. Norges Bank har en prognose på 5,9 prosent i 3. kvartal og 5,2 prosent i 4. kvartal. Det ser dermed ut til at vårt «håp» om en toppinflasjon på 2,9 prosent i 4. kvartal ryker. Av begrunnelsene våre fra januar, har vi fått rett i at tilbudssideutfordringene etter pandemien har løst seg opp. Vi har også fått rett i at olje- og gassprisene har falt og gitt lavere EL-priser. Der vi bommet var troen på resesjon og økt arbeidsledighet. Det har verken blitt resesjon eller økt arbeidsledighet her hjemme eller ute. I tillegg har NOK svekket seg og bidratt til økt import av inflasjon. Slik det ser ut nå er 5 prosent mer sannsynlig enn 2,9 prosent.

Fallet i renter uteblir

Rentene er satt videre opp og styringsrenten nådde 4,0 prosent i august med tydelig varsel om ny heving til 4,25 prosent i september. Deretter vil data og utviklingen av rentene i andre land i stor grad avgjøre videre utvikling. Norges Bank vil holde renten høy til de er sikre på at kjerneinflasjonen når 2 prosent. Den har så langt vist seg seiglivet og vanskelig å få ned. Så sent som i juni var den 7,0 prosent, men falt til 6,4 prosent i juli. Vår prognose på 2,75 prosent slår dermed ikke til.

5-års SWAPen har også steget videre

I januar var 5-års SWAPen ca 3 prosent og ulike banker anslo den til å gå svakt ned mot 2,8 prosent mot slutten av året. Vi trodde høye og simultane renteøkninger i mange land, ville gi resesjon og fall i lange renter. Det stikk motsatte har skjedd. Økonomiene har tålt høye styringsrenter svært godt, arbeidsmarkedene har vært stramme og resesjonen har uteblitt. Nå er 5-års SWAPen ca 4,4 prosent. Danske Bank venter en 5-års SWAP i området 3,8 – 4,1 mot slutten av året, mens SEB venter at den vil ligge på 4,1 – 4,3 prosent. Vårt punktestimat for året på 2,5 prosent må vi vente lenge på. Stadig flere snakker om 3 prosent som det nye nøytrale rentenivået.

Bomskudd på transaksjonsvolumet

Den kraftige økningen vi har sett i korte og lange renter har ført til en kraftig brems av transaksjonsvolumet. Det ble omsatt næringseiendom for 105 mrd NOK i 2022, og vi gikk friskt ut med et estimat på 100 mrd NOK. Pr nå har vi registrert transaksjoner for 29 mrd NOK. Medianen blant våre lesere var 90 mrd NOK og laveste nivå 19 mrd NOK. Det blir spennende å se hva utfallet blir. Slik det ser ut nå vil det trolig ligger nærmere halvparten av vårt anslag fra januar.

Prime Yield kontor Oslo stiger

Når vi ga estimatet om uendret prime yield kontor Oslo CBD på 3,75 prosent ut 2023, så vi for oss fallende renter. Det har ikke blitt slik. 5-års SWAPen har økt fra 3 prosent til 4,4 prosent nå og vi ser for oss 4-tallet ut året. Samtidig har transaksjonsvolumet falt kraftig og det er stor avstand mellom kjøpere og selgere. I takt med økende finansieringskostnader, har vi økt prime yield ved tre anledninger. Først til 4,0 i februar, så 4,1 i mai før 4,25 nå i august. Hvis finansieringskostnadene holder seg høye, kan prime yield bli satt ytterligere opp i løpet av året.

Ingen ny rekord så langt i år

Vi ga ikke noe estimat for hva vi trodde ville bli årets største transaksjon. Vi sa imidlertid at «Året 2023 er kanskje ikke året for en offensiv stor transaksjon». Så langt har vi fått rett. Så langt har vi notert BoCoLiving-transaksjonen på 1,8 mrd NOK som årets største. Medianen blant leserne sa 5,6 mrd NOK og høyeste anslag var 13,3 mrd NOK.