Nøkkeltallene vipper nå mot flere rentehevinger

Norsk økonomi går sterkere enn mange har fryktet. Arbeidsledigheten økte svakt i april, men er fortsatt meget lav. Detaljomsetningen var uendret fra februar til mars, boligprisene har økt og leieprisene har økte enda mer. Lønnstagerne kan gå inn i mai med visshet om lønnsvekst på minst 5,1 prosent og få opplever at deres jobb er utrygg. Kursen på norske kroner har falt med mellom 9 og 12 prosent i forhold til våre viktigste handelspartnere. Presset mot Norges Bank har økt før rentemøtet 4. mai. Flere venter at styringsrenten skal opp til 3,75 prosent i løpet av året, og DnB har løftet sin prognose til 4,0 prosent. Transaksjonsmarkedet for næringseiendom er fortsatt avventende, men med høy aktivitet i megler- og rådgivermiljøene. Kontorleiemarkedet tok en pust i bakken i 1. kvartal etter en svært aktiv høst med rekordhøy leieprisvekst.

HOVEDPUNKTER

Makro

- Forbruket har overrasket på oppsiden

- Svekket NOK kurs bidrar til å holde inflasjonen oppe

- Økt press på Norges Bank om høyere renter

Transaksjonsmarkedet

- Avventende transaksjonsmarked med høy aktivitet i megler- og rådgivermiljøene

- Transaksjonsvolum på 12 mrd NOK så langt i år

- Salget av Munkedamsveien 62 underbygger vårt prime yield estimat på 4,0 prosent

Kontormarkedet

- Leieprisene tar seg en pust i bakken

- Toppsegmentet fortsetter litt opp

- Kontorledigheten holder seg på 5,75 prosent

Forbruket har så langt overrasket på oppsiden

BNP-veksten for Fastlands-Norge gikk svakt ned i februar (-0,2 prosent) og den underliggende veksten i økonomien viser klare tegn til å stoppe opp. Regionalt nettverk fra Norges Bank viser forventninger om nullvekst frem mot sommeren hvor varehandel samt bygg- og anlegg peker seg ut med forventninger om sterkest fall i omsetning. En annen viktig næring for eiendomsbransjen er tjenesteyting knyttet til næringslivet, som var mer optimistiske og ventet en vekst på 0,3 prosent frem mot sommeren. Det har vært varslet fall i etterspørselen fra husholdningene lenge som følge av økte renter og høy prisvekst. Så langt har forbruket overrasket på oppsiden:

- Antall nyregistrerte biler i mars økte med nesten 20 prosent fra mars i fjor

- Boligprisvekst de siste 3-4 måneder både i Oslo og landet samlet

- Sterk leieprisvekt etter boliger i de større byene (4-5 prosent i 1. kvartal)

- Sterk vekst i antall medlemmer og inntjening hos Sats til tross for økte priser

- Kid Interiør hadde en nominell vekst på vel 5 prosent i omsetningen i 1. kvartal

- Europris rapporterte om omsetningsvekst på 6,7 prosent (like for like) fra 1. kvartal i fjor.

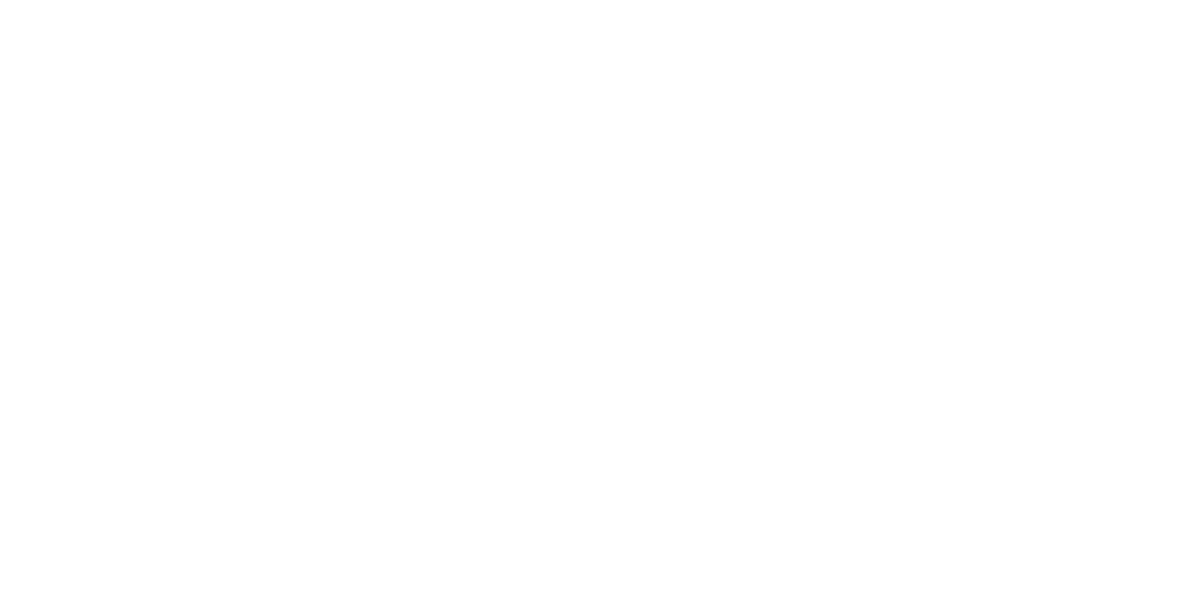

XXL sport viser også vekst, men veksten må sees i sammenheng med betydelig salg på et for stort varelager. Varehandelsindeksen fra SSB for mars bekrefter svakere handel, men det fallet mange har ventet på har uteblitt. Tallene viser nullvekst i volum fra februar til mars. Konkurstall for servering og varehandel så langt i år i Norge er klart opp fra i fjor, men er litt under nivået fra tilsvarende periode i hvert av årene 2018-20. En av de større konkursene er Baby Shop.

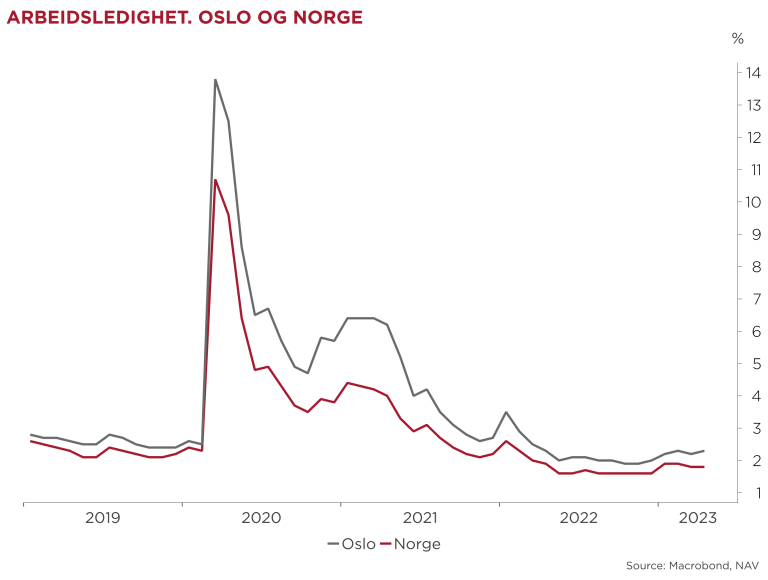

Brems i antall lønnstakere også i kontorintensive næringer

Ferske tall fra SSB viser at det ble færre lønnstakere (-1,0 prosent) i mars og at det for første gang på 23 måneder også gjaldt lønnstakere i kontorintensive næringer (-0,2 prosent). Sesongjusterte tall viser imidlertid en svak oppgang. Dette er likevel første varsel om at den kontinuerlige veksten i antall kontorarbeidsplasser er på vei ned, etter svært kraftig vekst de siste to årene.

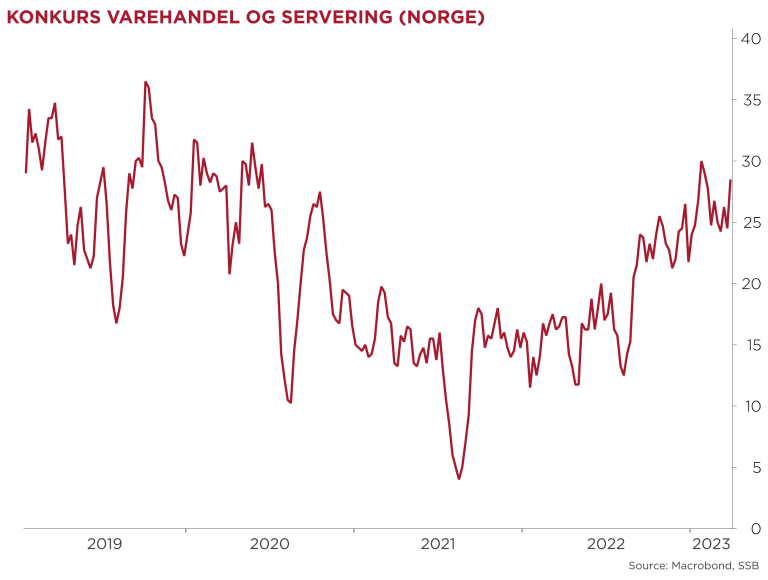

Arbeidsmarkedet er fortsatt stramt og gir stor trygghet for fremtidig inntekt blant norske arbeidstakere. Ferske tall fra NAV viser at andel helt ledige gikk litt opp fra 1,7 prosent (sesongkorrigert) i mars til 1,8 prosent ved utgangen av april. Ukorrigerte tall viser en ledighet på 1,8 prosent for landet samlet og 2,3 prosent for Oslo.

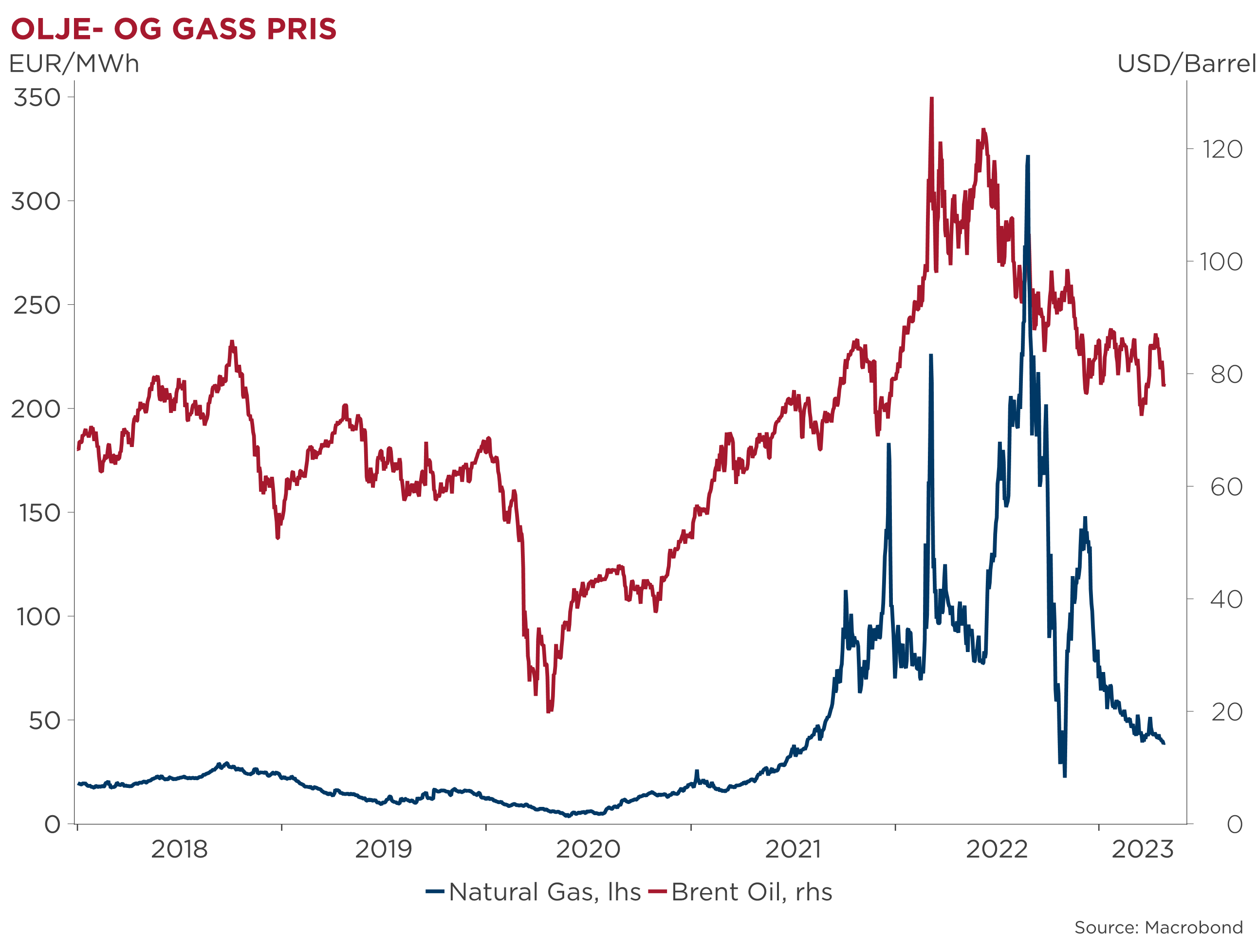

NOK-kursen har svekket seg betydelig i år

Kursen på NOK har svekket seg med vel 11 prosent mot EUR siden nyttår og med over 9 prosent mot SEK i samme periode. Global makro-usikkerhet, svingninger i olje- og gassprisene på et noe lavere nivå enn i fjor, og kraftigere vekst i rentene hos våre viktigste handelspartnere har trolig bidratt til svakere NOK kurs. Svakere NOK bidrar til økte priser på importen av varer og tjenester.

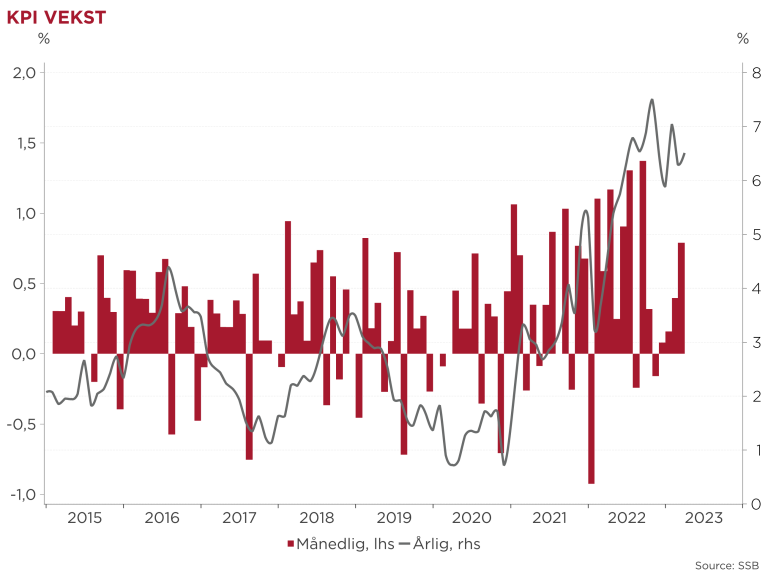

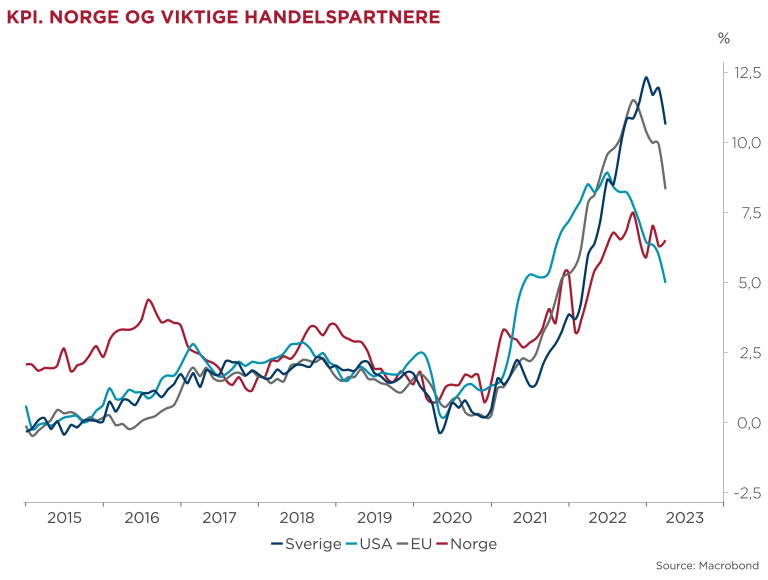

Inflasjonen er seiglivet

Totalinflasjonen gikk litt opp fra 6,3 prosent i februar til 6,5 prosent i mars. Kjerneinflasjonen økte også fra 5,9 prosent til 6,2 prosent som var i tråd med Norges Bank sin prognose. Svekkelsen av NOK er en av de viktigste faktorene bak den trege nedgangen i kjerneinflasjonen her hjemme. Et lønnsoppgjør som ser ut til å ende opp mot 5,5 prosent når lokale forhandlinger er fullført, bidrar ytterligere til økte inflasjonsforventinger. Ferske prognoser fra DnB indikerer en gjennomsnittlig inflasjon på 5,0 (4,6 i januar) prosent og en kjerneinflasjon på 5,6 (5,2) prosent for i år.

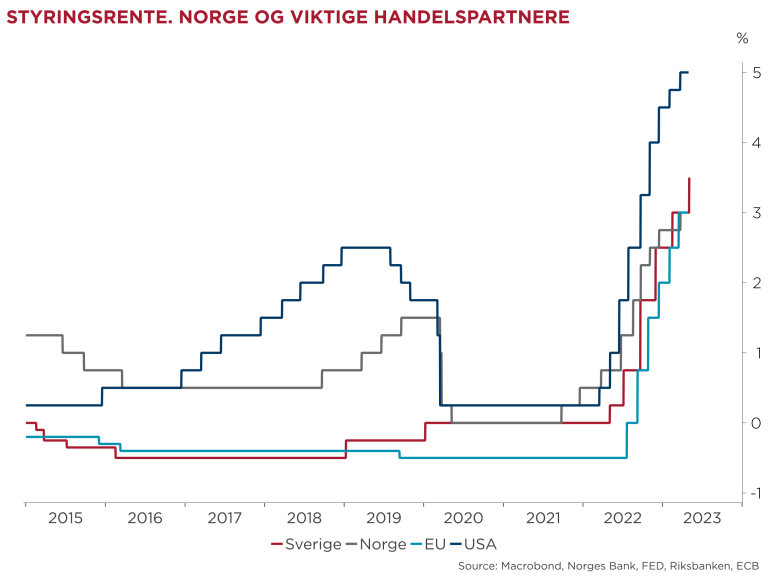

Renteforventningene skrus opp

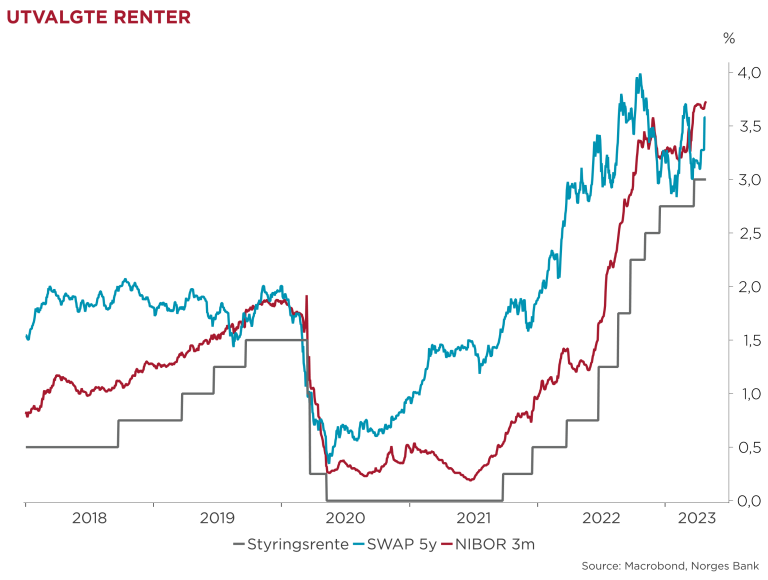

Norges Bank har rentemøte torsdag 4. mai, og har annonsert en økning i styringsrenten til 3,25 prosent da og en ny økning til 3,5 prosent når de møtes 22. juni. Norsk økonomi har overrasket på oppsiden og lønnsoppgjøret kan bidra ytterligere til å holde inflasjonen oppe. I tillegg har kursen på norske kroner falt mot både EUR og SEK med hhv vel 11 og 9 prosent bare siden nyttår. Dette gjør at flere analysemiljøer mener Norges Bank må sette opp renten enda en gang når sommerferien er over. DnB frykter at det heller ikke er nok, og at Norges Bank må sette renten opp til 4,0 prosent til høsten. På den annen side, vil ikke den siste økningen i juni gi økte renter for de fleste før i august. Kraftig vekst i rentene her hjemme og ute kan etter hvert gi markert nedgang i privat forbruk og investeringer, og dermed bidra til mer forsiktige sentralbanker. Selv om bankuroen har dempet seg viser den at det kan oppstå uforutsette problemer når rentene er blitt så høye så raskt.

Lange renter har gått opp og ned flere ganger de siste månedene. I april har 5-års SWAP gått markert opp fra rundt 3,1 prosent ved starten av måneden til nærmere 3,6 før den nå ser ut til å ende på ca 3,4 prosent før vi tar helg. Mindre vekt på bakuroen og flere positive nøkkeltall i verdensøkonomien er bakgrunnen for økningen gjennom april. Prognoser (Danske Bank) og forwardrenter (markeder) indikerer at 5-års SWAPen kan holde seg over 3 prosent i år.

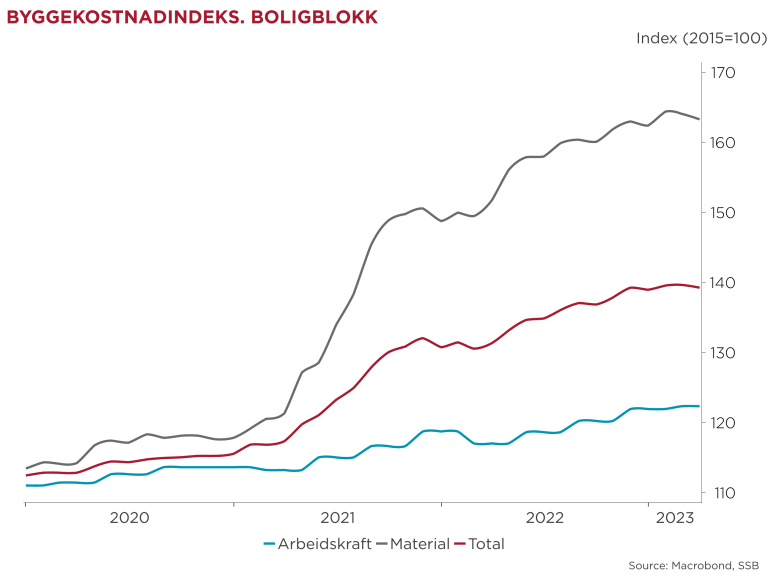

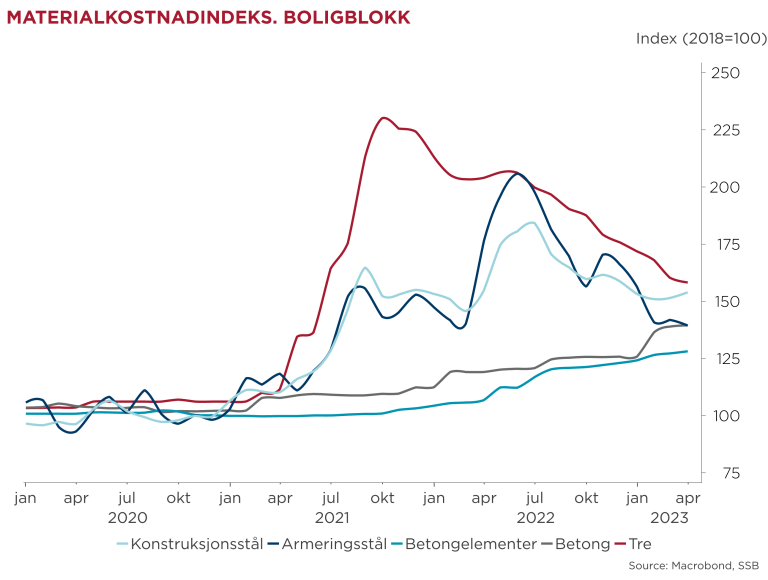

Byggekostnadsveksten bremser opp

Byggekostnadsindeksen for boligblokk i mars viste en nedgang i byggekostnadene på 0,2 prosent, mens materialdelen gikk ned med 0,4 prosent. Årsveksten falt da til 6,8 prosent og 10,3 prosent for materialdelen. Det er den laveste årsveksten for byggematerialer siden juni 2021. Det er særlig trelast som trekker materialkostnadene ned, betong trekker opp.

Den sterke veksten i byggekostnader har kommet i tillegg til høyere finansieringskostnader og i mange tilfeller også økte priser fra underentreprenører. Vi ser nå at nye kontorbygg i randsonen rundt sentrum og i «småbyene» rundt Oslo ofte krever en leiepris på 2.700 kr/m2 eks mva. Entreprisekostnadene ligger da ofte på 30-35.000 kr/m2.

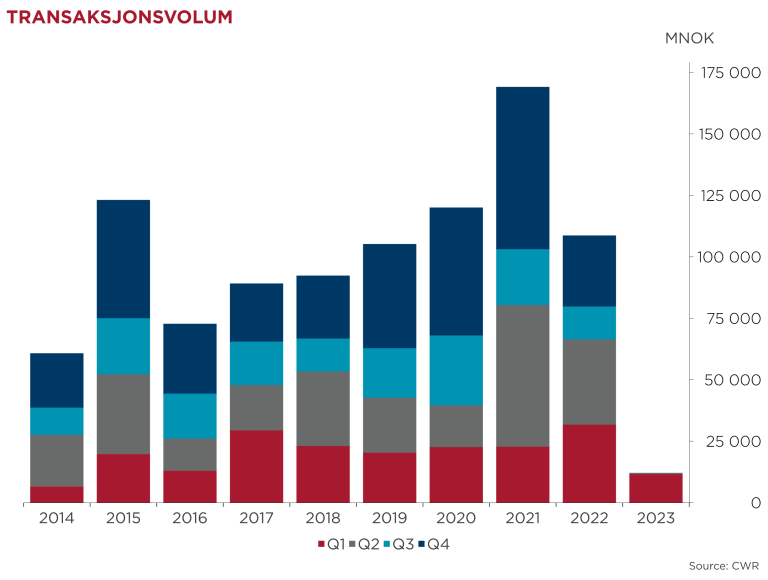

«Ting tar tid» i transaksjonsmarkedet

Det er fortsatt et avventende transaksjonsmarked med høy aktivitet i megler- og rådgivermiljøene. Vi har registrert et transaksjonsvolum på omtrent 12 milliard NOK så langt i år. Kjøpet av Munkedamsveien ved inngangen til april gir støtte til vårt prime yield anslag på 4,00 prosent for CBD. Lange renter har steget ytterligere, og legger videre press på yieldene. Både Entra og Norwegian property rapporterer om ytterligere nedskrivinger av eiendomsverdiene.

Les mer om transaksjonsmarkedet her.

Kontormarkedet med en pust i bakken

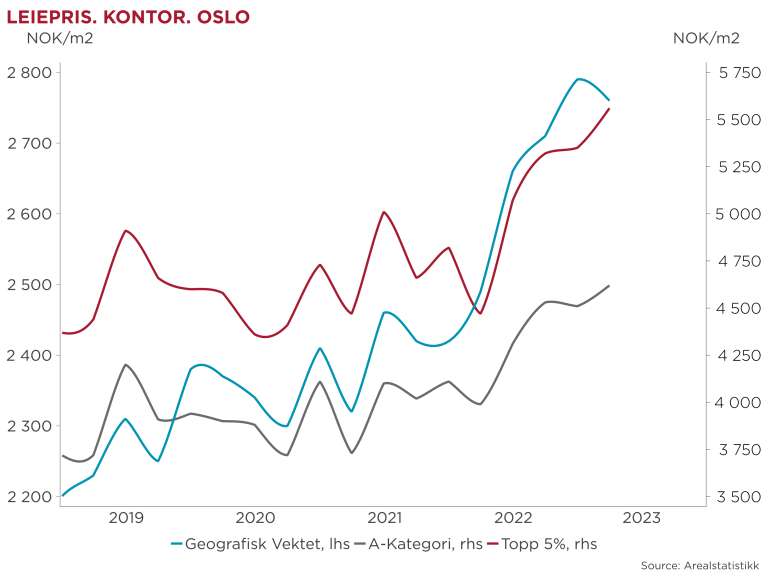

Kontormarkedet satte rekorder både i volum og leieprisvekst i 2022. Spenningen har vært stor for hva det nye året skulle bringe. Vi ser nå tegn til at veksten i antall kontorarbeidsplasser stopper opp. Samtidig viser også ferske tall for kontorleiemarkedet (Arealstatistikk), at både volum- og leieveksten har tatt seg en pust i bakken. Leieprisene gikk litt ned (-1 prosent) målt ved geografisk vektet gjennomsnitt. Kontorledigheten er uendret på 5,75 prosent. Søkevolumet starter forsiktig i 2. kvartal. Trendene med tilpassing av lokalene til en mer hybrid og digital arbeidshverdag fortsetter. Det innebærer i flere tilfeller at leietaker skal ha mer areal samtidig som leietakerne som regel har blitt flere siden forrige valg av lokale

Les mer om kontormarkedet her.

Boligmarkedet står imot renteøkningene

Markedet for brukte boliger fortsetter å overraske positivt i mars til tross for ny renteøkning. Det er for tidlig å avblåse en nedgang i boligprisene i Oslo-området nå når det er ventet mellom to og fire rentehevinger til før toppen. Vi mener imidlertid at en eventuell nedgang i boligprisene i Oslo vil bli liten fordi:

- Arbeidsledigheten er lav og vil være lav til tross for ventet økning

- Lønnsvekst vil opprettholde muligheten til å betale gode priser

- Det ferdigstilles få nye boliger samtidig som folketallet i Oslo-regionen vokser.

Både Boligprodusentene og ECON Nye Boliger (Samfunnsøkonomiske analyse) melder om meget svakt salg av nye boliger. Færre boliger i prosjekter legges ut for salg, og det meldes om at enkelte boligprosjekter er stanset eller kansellert. Lavere salg må sees i lys av lavere interesse fra kjøpere, men også svekket lønnsomhet i prosjektene som følge av økte bygge- og finansieringskostnader. Det lave salget fører til fall i nybyggingen og svekker tilbudet av boliger.

Leieprisstatistikken til Eiendom Norge viste en økning i leieprisene i Oslo på over 5 prosent i 1. kvartal og nær 12 prosent siste fire kvartaler. Økningen må sees i lys av høy KPI-justering av leier, økte kostnader, vekst i folketallet i Oslo og at flere trolig har valgt å bli i leiemarkedet lenger som følge av økte renter.