Et marked i bedring….

Vi har lagt bak oss et år preget av kraftige renteøkninger fra sentralbankene og lite forutsigbare finansmarkeder. Yieldene har hengt litt etter, men har etter hvert også kommet betydelig opp. Eiendomsverdiene har falt, men nedgangen ble også i fjor bremset av solide leiemarkeder. Signeringen av leiekontrakter i nybygg har etter hvert stoppet opp som følge av kraftig økning i leiekrav for å «regne investeringene hjem». Mange aktører har jobbet hardt med å rydde i porteføljen og ikke minst sikre refinansiering av lån. Ved inngangen til et nytt år ser vi at mye av den finansielle usikkerheten som preget fjoråret nå er redusert betydelig og legger grunnlaget for at vi allerede nå ser et transaksjonsmarked i bedring.

Som vanlig ved inngangen til et nytt år, er det mye oppmerksomhet om alt som kan gå galt og mindre på det som kan gå bra. Ved inngangen til 2023, var det mange som fryktet at verden og norsk økonomi skulle gå inn i en resesjon. Slik gikk det ikke. Ved starten av 2024 ser vi at leiemarkedene fortsatt vil prestere godt samtidig som vi ser at fallet i eiendomsverdier bremser og snur til ny vekst gjennom året. Her er hovedpunktene:

- Tydelige tegn til at norsk økonomi kjøles ned. Imidlertid holder arbeidsmarkedet seg stabilt med meget høy yrkesdeltakelse og så langt bare en marginal økning i arbeidsledigheten.

- Frykten for å miste jobben er lav og legger et godt grunnlag for at forbruket vil stige gjennom året når de fleste får god lønnsvekst samtidig som renten holder seg eller mest sannsynlig går noe ned.

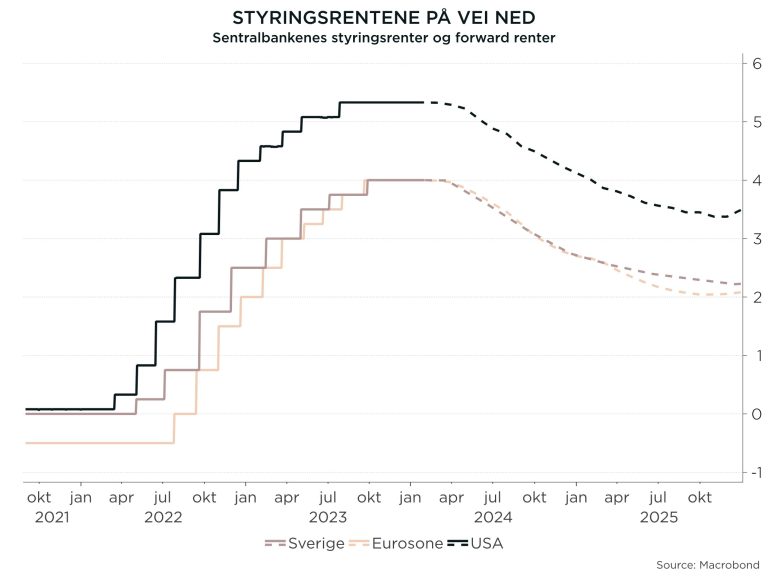

- Både korte og lange renter skal ned, men fallet kan bli noe mindre enn markedet venter pr nå.

- Kontorledigheten er lav, og vil holde seg lav gjennom året drevet av begrenset tilbud og lav nybygging.

- Byggekostnadene vil øke til tross for svakere marked for nybygg. Nå er det lønnsveksten som vil være den viktigste driveren til økte kostnader.

- Leiekravene ved nybygg vil holde seg høye som følge av fortsatt høye avkastningskrav.

- Leieprisene på kontor vil fortsette opp, men realprisen vil være om lag uendret. Økt kostnadsfokus fra leietakerne vil bidra til å dempe veksten, mens lav ledighet, høy KPI-justering av løpende leier og økte leiekrav ved oppgraderinger av lokaler trekker prisene opp.

- Transaksjonsvolumet vil ta seg opp gjennom året drevet av mindre usikkerhet om renteutviklingen og lettere finansieringsvilkår.

- Fallet i eiendomsverdier bremser. Prime yield kontor i Oslo, vil ligge uendret på 4,75 prosent gitt at både korte og lange renter kommer ned slik vi venter. Leievekst vil drive verdiene opp gjennom året.

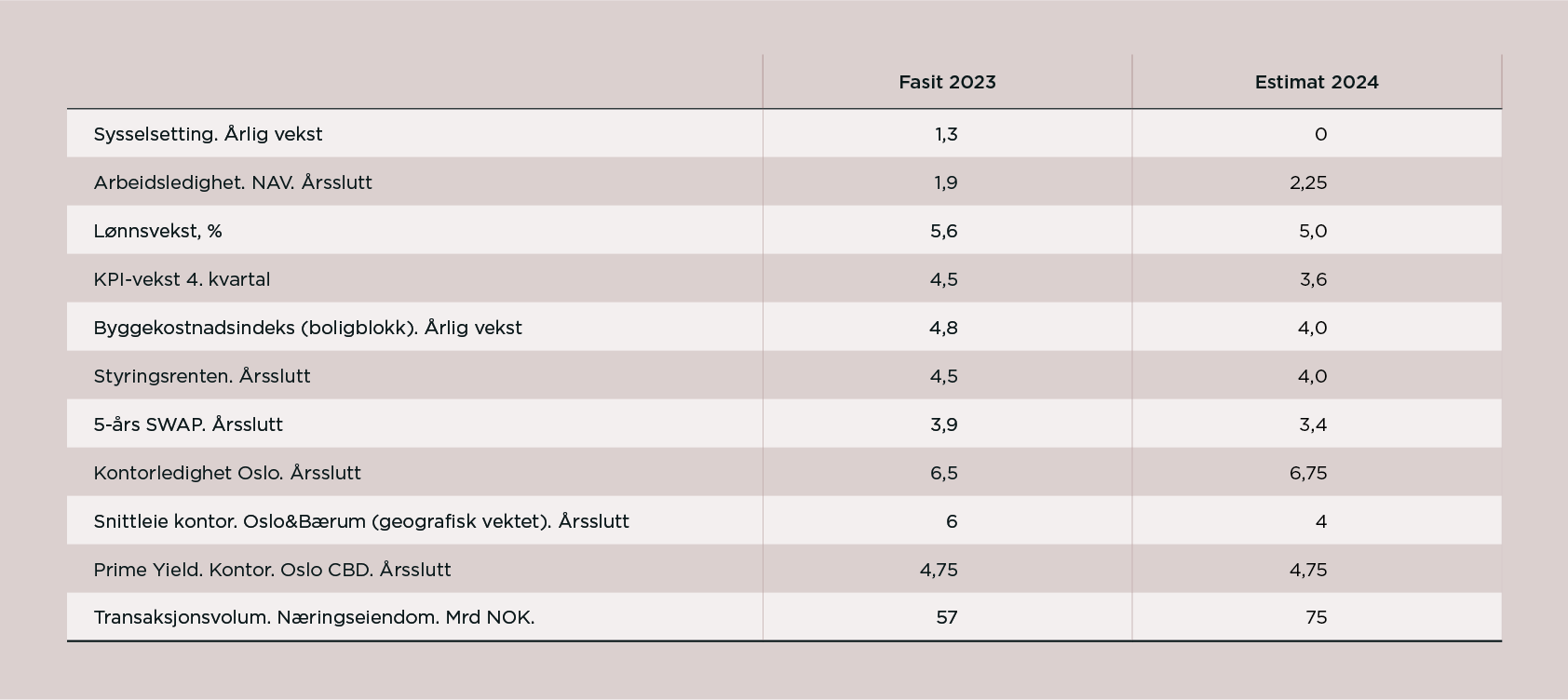

I tabellen under har vi summert opp våre estimat for utviklingen i en rekke sentrale nøkkeltall for eiendomsmarkedet med vekt på Oslo-markedet. Under tabellen går vi nærmere inn på begrunnelsen for hvert av våre estimat.

Trykk her for vår oppsummerende presentasjon av utsikter for 2024 med grafer for hvert enkelt nøkkeltall – Markedsutsikter 2024

Veksten i antall arbeidsplasser stopper opp

Etter kraftig vekst i antall arbeidsplasser i 2021 og 2022, avtok veksten gjennom fjoråret. Veksten har vært særlig sterk innen kontorintensive næringer hvor IT-sektoren har utmerket seg med særlig sterk vekst over flere år. For mange bedrifter har det vært mangel på arbeidskraft som har bremset veksten, mens det nå i stadig større grad er svakere etterspørsel som er hovedårsaken til lavere aktivitet.

Virksomhetene i Regionalt nettverk (Norges Bank) meldte om nullvekst i antall ansatte i 4. kvartal og forventing om en svak nedgang i 1. kvartal i år. Det er særlig innenfor Bygg og anlegg samt varehandel det ventes færre ansatte, mens det ventes kraftig vekst innenfor olje&gass-næringen. Innenfor tjenesteyting, hvor de fleste kontorintensive virksomhetene er, ventes det svak oppgang fortsatt.

Prognoser viser rundt nullvekst i antall arbeidsplasser i år. SSB venter ingen bedring før i 2025, mens Norges Bank ser for seg vekst i andre halvår drevet av økt privat forbruk.

Få kontorintensive næringer er eller vil bli hardt rammet i denne lavkonjunkturen. Bank og finans går godt og det er heller ikke tegn til fall innenfor revisjon, advokatbransjen eller IT. Mange bedrifter som retter seg mot husholdninger vil imidlertid merke svakere etterspørsel og inntjening. Arkitektene og rådgivende ingeniører som i hovedsak jobber inn mot nybygg, merker allerede fall i etterspørselen.

Flere blir arbeidsledige, men ledigheten fortsetter å være lav

Arbeidsledigheten er fremdeles svært lav selv om den har økt litt gjennom høsten. Det var 1,9 prosent helt ledige ved utgangen av 2023 (sesongkorrigert, helt ledige). Det er så langt også bare en beskjeden økning i antall permitterte. Samtidig melder NAV om at det fortsatt er høy etterspørsel etter arbeidskraft. Det ble registrert 2.000 nye stillinger pr virkedag i desember (justert for sesongvariasjoner). Sammenlignet med desember året før, har antallet nye stillinger gått noe ned, men er fortsatt høyt i forhold til årene før pandemien.

Den lave ledigheten og mange ledige stillinger betyr at få frykter for å miste inntekten slik at de må kutte ekstra i forbruket for å bygge opp en mer solid buffer. Det sterke arbeidsmarkedet er etter vår vurdering den viktigste grunnen til at boligmarkedet har holdt seg så vidt sterkt til tross for kraftig økning i rentene. I NBBLs Boligbarometer svarer ca. 90 prosent av folk i arbeid, at de i liten grad er bekymret for å miste jobben kommende 12 måneder.

Prognosene fra Norges bank antyder en forsiktig økning i ledigheten fra dagens nivå på 1,9 prosent til ca. 2,2 prosent mot slutten av 2024. Det er ikke store variasjoner i anslagene mellom ulike analytikere. I den høye enden ligger Danske Bank som venter et snitt på 2,3 prosent i år og 2,5 prosent neste år.

Endelig reallønnsvekst og økt kjøpekraft

Etter to år med stramt arbeidsmarked uten reallønnsvekst, ligger det en klar forventning hos mange lønnstakere om økt kjøpekraft etter årets lønnsoppgjør. Prisveksten på varer har kommet markert ned det siste året. Fremover vil det være inflasjon i tjenestesektoren med høy lønnsandel som vil bidra til å holde inflasjonen oppe. Når partene i arbeidslivet møtes til våren vil det helt klart være krav om reallønnsvekst. I Norges Banks forventningsundersøkelse fra 4. kvartal kommer det frem at partene i næringslivet venter vekst i reallønnen på ca. 0,9 prosent. Med en inflasjon på ca. 4 prosent, vil trolig lønnsveksten ende rundt 5 prosent også i år. Det vil bidra til økt kjøpekraft utover høsten samtidig som det er ventet at styringsrenten også settes ned etter sommeren. Samlet vil det gi grunnlag til for at nedgangen i forbruket stopper opp og snur til en oppgang gjennom høsten. Det er gode nyheter for kjøpesentre, varehandelen og mange aktører på bygulvet som er avhengig av et kjøpesterkt publikum.

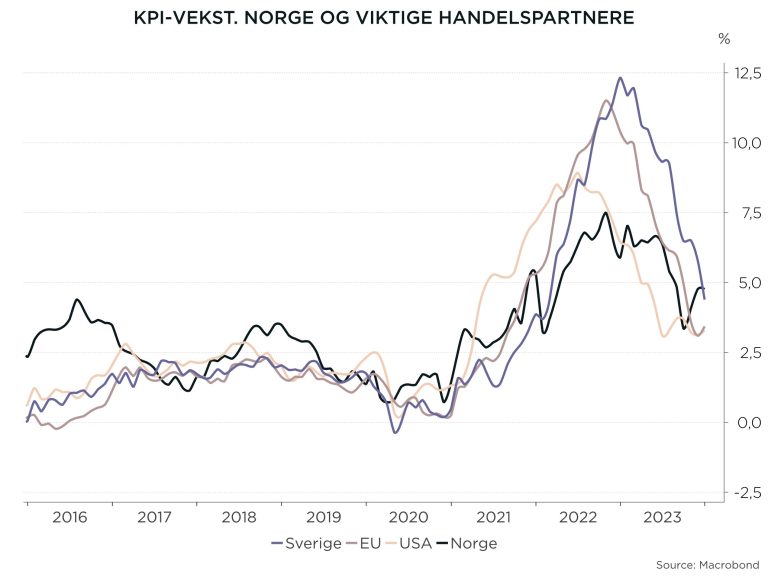

Inflasjon kommer videre ned, men bremses av leie- og lønnsvekst

Vi har lagt bak oss et år hvor prognosene systematisk har undervurdert inflasjonen. De siste par månedene har imidlertid inflasjonen i flere land kommet raskere ned enn de fleste ventet i forkant. Kanskje blir 2024 året, hvor inflasjonen blir lavere enn spådommene ved inngangen til året? Det er særlig prisstigningen på energi og varer som har kommet markert ned, mens sterk lønnsvekst og økte husleier har trukket tjenestedelen av indeksen sakte, men sikkert opp.

I USA var inflasjonen (PCE) uendret på 2,6 prosent i desember, mens kjerneinflasjonen gikk ned fra 3,2 til 2,9 prosent. Fallet i kjerneinflasjonen var litt lavere enn mange ventet. Både prisveksten for tjenester og veksten i forbruket noe høyere enn ventet. Markedet fikk en påminnelse om at høy lønnsvekst kan medføre at det tar lengre tid å få ned inflasjonen enn markedet har sett for seg.

I Europa endte inflasjonen på 2,9% i desember, mens kjerneinflasjonen fortsatte ned til 3,4 prosent. Begge i tråd med forventningene i forkant.

I Norge startet fjoråret med en inflasjon på 7,0 prosent, og endte med 4,8 prosent både i november og desember. Det ble dermed god inntektsøkning for gårdeierne fra nyttår, mens leietakerne på sin side neppe var like fornøyde. Prognosene for inflasjonen i 2024, varierer fra 4,5 prosent (SSB) i snitt for året, til 3,0 prosent (Danske bank). I positiv retning (lavere inflasjon) bidrar:

- Raskere nedgang i inflasjonen hos våre handelspartnere

- NOK kursen har styrket seg noe siden i fjor høst. Videre utvikling i NOK kursen er imidlertid usikker.

I negativ retning (inflasjonen opp) bidrar:

- Høy lønnsvekst som gradvis slår ut i høyere priser

- Gradvis økende husleier som følge av KPI-justering

- Global uro, nå sist med krigene i Midtøsten som hindrer frakt gjennom Suez-kanalen.

Norges Bank venter at inflasjonen skal gå gradvis ned gjennom året til ca. 3,9 prosent i 4. kvartal. Vi tror 2024 blir året hvor inflasjonen kommer enda mer ned, og at KPI-justeringen som vil gjelde fra 2025 ender i nedre del av området 3,5-3,9 prosent.

Markedet forventer 5 kutt i styringsrenten, men Norges Bank sier ett

2023 ble året med den kraftigste rentemedisinen siden før finanskrisen i 2008. Det blir trolig også året hvor toppen ble nådd, mens 2024 blir året hvor markedet og ulike «analysehus» venter større eller mindre nedgang i styringsrentene. Imidlertid ser vi fortsatt usikkerhet med store svingninger i hva markedene venter etter relativt små avvik fra konsensus i nøkkeltall, hvor tall for inflasjon og arbeidsmarkedet er de viktigste.

Tonen ble satt da FED hadde sitt rentemøte før jul, og beholdt renten uendret samtidig som de varslet muligheten for 3 kutt i styringsrenten gjennom 2024. Bakgrunnen var en tro på at inflasjonen ville komme mer eller mindre ned av seg selv gjennom året, og at rentene dermed kunne settes ned og sikre en myk landing i denne konjunkturfasen. Markedet tok det raskt til seg og la seg frempå med enda kraftigere optimisme og tro på både 5, 6 og 7 kutt gjennom året. Flere nøkkeltall viser at amerikansk økonomi går overraskende godt med BNP-vekst på 3,3 prosent i 4. kvartal, lavere arbeidsledighet enn under boomen i forkant av finanskrisen og en lønnsvekst på 5-tallet. Flere frykter dermed at det vil ta tid å få inflasjonen helt ned på 2 prosent. Inflasjonstallene har imidlertid utviklet seg positivt med kjerneinflasjon så vidt nede på 2-tallet i desember. Det synes derfor mest trolig at rentene skal ned og at FED kutter styringsrenten mer enn tre ganger i år. I Euro-sonen er situasjonen litt annerledes med svakere økonomi og markert nedgang i inflasjonen i mange land. Den Europeiske sentralbanken (ECB) beholdt renten uendret på 4,0 prosent før jul, og har ikke gitt noen signaler om kutt, men fastholder at utviklingen i nøkkeltall vil avgjøre. Markedet venter første kutt i april, og ytterligere fem kutt til i løpet av året.

Norges Bank satte styringsrenten til 4,5 i desember, og viste med det handlingskraft og bestemthet med hensyn til målet om å få inflasjonen ned til 2 prosent. Det er lang vei dit når kjerneinflasjonen i desember var 5,5 prosent. Det er et stort spenn i prognosene for hvor styringsrenten er mot slutten av året. Danske Bank ligger lavest med et anslag på 3,0 prosent, mens Norges Bank ligger høyest med 4,25 prosent. Mens Norges Bank legger sterk vekt på at det er nødvendig med høye renter for å bidra til å dempe lønnsveksten, frykter Danske Bank at de høye rentene vil gi kraftigere fall i forbruket og dermed også arbeidsledigheten. De fleste «analysehus» venter 2-3 kutt fordi inflasjonen ser ut til å komme ned raskere enn ventet hos våre handelspartnere (se avsnittet om inflasjon over). På den annen side ser det ut til at renten er høy nok til å dempe presset i arbeidsmarkedet og samtidig bidra til å holde NOK kursen sterk nok til å unngå ytterligere inflasjonsimport.

Lange renter skal et stykke ned på 3-tallet

Lange renter nådde en topp i oktober i fjor, og falt mot slutten av fjoråret drevet av forventninger om lavere vekst og at inflasjonen vil falle ned mot målet på 2 prosent gjennom 2024. Fallet i lange renter fikk ytterligere fart da FED annonserte muligheten for tre rentekutt gjennom 2024. Norske 5-års SWAP renter gikk i denne perioden fra nærmere 4,4 prosent og ned rett under 3,3 prosent. Forventningene til inflasjonsfallet og snarlige kutt i styringsrentene har avtatt noe, og sendt lange renter noe opp igjen. 5-års SWAP renter ligger nå rett under 3,7 prosent. Det er særlig stor usikkerhet knyttet til prognoser på lange renter. Det illustreres med at Danske Bank oppgir et 50%-intervall for Norske 5-års SWAP renter til mellom 2,9 og 4,15 prosent med et estimat på ca. 3,35 prosent mot slutten av året. Andre banker har estimater som ligger noe høyere fra ca. 3,4 prosent til ca. 3,75 prosent. Med andre ord taler mest for at lange renter forblir på dagens nivå eller litt lavere gjennom året. Både Nordea og Handelsbanken ser for seg at nivået ikke skal mer ned når vi ser to år frem. Når de samtidig venter en inflasjon godt ned på 2-tallet, vil realrenten holde seg positiv på ca. 1 prosent.

Lavere lange renter har bidratt til å redusere de samlede finansieringskostnadene siden toppen i oktober i fjor. Bankenes marginer har imidlertid holdt seg høy slik at de samlede kostnadene ikke har fulgt de lange rentene på vei ned. Marginene i obligasjonsmarkedet har imidlertid gått markert ned de siste ukene, og ligger nå ca. 40 – 50 bps lavere enn toppen i oktober. Lavest ligger Bane Nor Eiendom med et indikativt påslag på 120 bps, mens Entra har 230 bps i den andre enden av de større selskapene. Hvis denne utviklingen fortsetter, kan obligasjonsmarkedet igjen bli konkurransedyktig og bidra til å presse bankmarginene ned og øke tilgangen på kapital til næringseiendom

Ifølge Unions bankundersøkelse, lå bankmarginene for tyngden av lån på 239 bps i 4. kvartal med en 5-årig SWAP rente om lag på dagens nivå, og dermed falt finansieringskostnad for «tyngden av nye lån» fra 6,7 prosent i 3. kvartal til 6,1 prosent i 4. kvartal. Med vårt estimat for 5-årig SWAP rente mot slutten av 2024 på ca. 3,5 prosent, kan de samlede finansieringskostnadene for «tyngden av nye lån» falle ytterligere til ca. 5,9 prosent.

På toppen av økte renter og marginer, har bankene strammet inn på LTV-krav og rentedekningsgrad (ICR). Det er for tidlig å vente noen endring i bankenes praksis for 2024. Den siste Utlånsundersøkelsen fra Norges Bank slår også fast at «Kredittpraksisen overfor næringseiendomsforetak var også om lag uendret, etter at bankene har rapportert om strammere kredittpraksis overfor slike foretak gjennom det siste året.»

Totalt sett har dermed finansieringskostnadene falt gjennom kvartalet, og bidratt til at investorene i vår ferske investorundersøkelse er mer optimistiske til likviditeten i transaksjonsmarkedet det kommende året.

Kontorledigheten skal svakt opp i Oslo

Kontorledigheten i Oslo økte gjennom fjoråret fra 5,75 prosent ved inngangen til året, til 6,5 prosent i desember. Vi ser ingen vesentlig endring i årets første måned, og ser for oss at ledigheten holder seg uendret i første halvår. I andre halvår ser vi for oss at ledigheten øker til 6,75 prosent drevet av svakere vekst. Vi tror økningen blir beskjeden fordi det på ingen måte er noen krisestemning i de aller fleste bedriftene samtidig som at etterspørselen fra offentlig sektor er stødig positiv. Mange kontorintensive næringer har også hatt meget sterk vekst i antall ansatte de siste årene slik at flere virksomheter med utløp i år, har langt flere ansatte nå enn da de signerte dagens leiekontrakt. Et kjøligere arbeidsmarked betyr imidlertid at det vil være få vekstselskaper på søk etter lokaler og at en del bedrifter vil ha økt kostnadsfokus og søke muligheter for arealeffektivisering.

Vi måler kontorledigheten som ledig areal nå i tillegg til areal som tilbys i markedet for innflytting innen 12 måneder. Lavt volum av nybygg som er klare for innflytting i år eller neste år, vil dermed dempe økningen i ledigheten. Store deler av det som er registrert som tilført areal i 2025 er det nye Regjeringskvartalet og Construction City. Byggene som forlates av departementene står overfor omfattende tilbakestilling og vil neppe være ledige i markedet før tidligst 2027 og mest trolig senere. Det som fortsatt er ledig i Construction City, vil komme inn i våre ledighetstall mot slutten av året. Større søk etter lokaler retter seg mot lokaler i 2026 og 2027. Det er foreløpig få nybygg som er klare for markedet i de to årene, og økte leiekrav gjør at leieprisene må betydelig opp før prosjektene blir realisert.

Kontorledigheten varierer mye mellom områder med høyest ledighet i randsonen (Fornebu, Bryn, Helsfyr, Økern og Nydalen) og lavest på Lysaker og deler av sentrum (Bjørvika, Majorstua). Det er også lavere ledighet i moderniserte lokaler med høy kvalitet. Oppgradering av lokaler som ikke er tilpasset endringer i arbeidslivet og som ofte også har lavere standard er blitt mer kostbart. Flere bygg står dermed lengre ledig.

Moderat leieprisvekst, men nybygg kan gi et løft i prisene

Leiemarkedet i Oslo dempet seg i 2023 etter at leieveksten i 2022 ble det sterkeste siden før finanskrisen. Signeringsleiene økte med 6 prosent (geografisk vektet) fra 2022 til 2023 etter en vekst på hele 11 prosent året før. Markedet har dermed lagt bak seg to år med realvekst i leiene. Leieveksten avtok gjennom fjoråret med en årsvekst på 11 prosent i 1. kvartal og 3 prosent i 4. kvartal. Signeringsvolumet var høyt også i 2023, kun overgått av 2022 i perioden 2008-23. Til tross for utsikter til svakere økonomisk vekst, økte leieprisene mest i toppsegmentet (topp 5 prosent) og A-kategori (topp 15 prosent). Det underbygger en trend vi ser både her hjemme og i de fleste markeder i Europa – det er økt betalingsvilje for lokaler med høy kvalitet som er tilpasset en mer moderne og mobil arbeidshverdag.

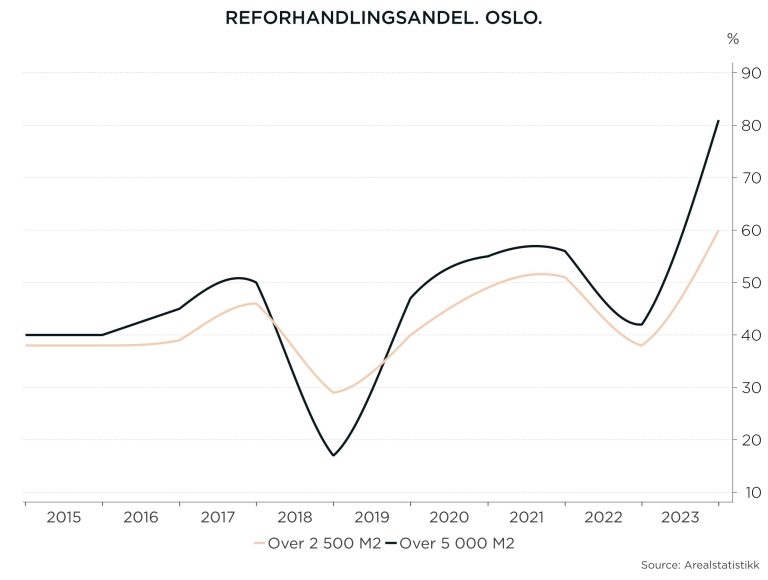

Tall fra Arealstatistikk viser høye utløpsvolum både i år og neste år. Størst utløpsvolum er det imidlertid i 2027. Fortsatt høye avkastningskrav og byggekostnader, gjør at vi venter at den rekordhøye reforhandlingsraten vil fortsette også i 2024. Særlig gjelder det større leieforhold over 5.000 m2 hvor hele vel 80 prosent av utløpene ble reforhandlet i fjor, mens andelen normalt har vært på ca. 50 prosent. God vekst i løpende leier etter en KPI-justering på ca. 4,5 prosent og lav kontorledighet med få alternativer for mange leietakere, vil bidra til å holde leieprisene på et høyt nivå. Høye leiekrav for nybygg vil også være med å presse leiene opp på eksisterende bygg. Vi tror dermed leieprisene vil vokse med ca. 4 prosent i år, som også i år vil gi omtrent flat utvikling i realprisene. Gårdeiere har høyere leiekrav for å kunne regne hjem nybygg. På lengre sikt vil derfor leieprisene løfte seg når de første kontraktene blir signert på nybygg. Få muligheter for en del større aktører kan gjøre at dette skjer allerede i år.

Byggekostnadene fortsetter opp

Den sterke veksten vi har sett i byggekostnadene de siste årene, avtok gjennom fjoråret. Det har særlig vært sterk vekst i materialprisene som har trukket opp. I fjor kom prisene på både byggstål og trelast ned med 10-20 prosent, mens betongprisene fortsatte opp med 12-15 prosent. Byggekostnadsindeksen for boligblokk er den av SSBs indekser som best fanger opp byggekostnadene for kontorbygg. Veksten var 4,8 prosent i fjor, og for første gang siden 2016 økte byggekostnadene for boligblokk mindre enn KPI-indeksen. I 4. kvartal var annualisert vekst nede under 4 prosent, og materialindeksen nede under 3 prosent.

De høye kostnadene fortsetter å være en utfordring for ny byggeaktivitet. Lønnskostnader er samlet nå den sterkeste driveren til kostnadsveksten. Til tross for et langt svakere marked for nybygg, regner vi med at bedriftene må tilby lønnsvekst for å holde på den beste arbeidskraften. Svakere NOK gjør også at Norge er blitt et mindre attraktivt land å jobbe i for EØS-borgere. Den svake norske kronen har også bidratt til importert prisvekst, da mange byggevarer importeres. Med dette bakteppet tror vi at de totale byggekostnadene vil vokse omtrent i tråd med inflasjonen (ca. 4 prosent på årsbasis) ellers i samfunnet, med lønnsvekst som den viktigste driveren.

De totale utviklingskostnadene har blitt dratt ytterligere opp av økningen i finansieringskostnader, hvor økningen i korte renter har vært dramatisk for mange aktører. I tillegg har bankmarginen økt og dermed dratt finansieringskostnadene ytterligere opp. Når de korte rentene sannsynligvis kommer ned utover året vil dette bidra til å dra ned de totale utviklingskostnadene, selv om bankmarginene forblir høye.

Yieldtoppen er nådd

Vårt estimat for prime yield kontor er 4,75 prosent. Budaksepter inngått på slutten av fjoråret gir støtte for dette nivået. På tross av en nedgang i de lange rentene, forblir finansieringsklimaet utfordrende, preget av økonomisk og geopolitisk usikkerhet. Den økonomiske usikkerheten forventes å avta utover året, etter hvert som inflasjonen kommer ytterligere ned og styringsrenten gradvis kuttes. Når lange renter stabiliserer seg, får vi økt forutsigbarhet for investorer og mindre avstand mellom kjøpere og selgere. Prime yield forventes å holde seg på 4,75 prosent frem til slutten av 2024, noe som støttes av resultatene fra vår ferske investorundersøkelse. Majoriteten av investorene forventer uendret prime yield, både for kontor-, handels- og logistikkeiendom.

Stor yield-oppgang i randsonen har medført økt «spread» mot CBD. I et marked preget av usikkerhet stiger yielden på eiendommer med perifer beliggenhet mer enn yielden på de mest attraktive og likvide eiendommene i Oslo sentrum. Dette skyldes at investorer krever mer betalt for den ekstra risikoen de påtar seg. Eiendommer i randsonen har gjennomgående høyere ledighet og er mindre likvide enn «prime eiendommer» i sentrum. Yield-spreaden mellom CBD og randsone forventes å øke noe videre i 2024.

De siste par årene har lange renter steget markant, mens yieldene har «lagget» etter. Nå er imidlertid yieldene kommet opp på et nivå som kan forsvare investors krav til avkastning. Vi tror de lange rentene stabiliserer seg i 2024 og at dette legger grunnlaget for at prime yield etablerer seg på dagens nivå. De siste 20 årene har gjennomsnittlig spread mellom norsk 5-års SWAP og prime yield vært 1,9 prosent ved årsslutt, dog med store svingninger. De siste fem årene er derimot tilsvarende tall 1,3 prosent. Prognosene for 5-års SWAP-renter i 2024 varierer stort, men konsensus er et sted mellom 3,4 prosent og 3,7 prosent ved årsslutt. Vi mener at spreaden mellom 5-års SWAP og prime yield vil ligge omtrent på snittet for de siste fem årene i 2024, og at prime yield vil holde seg stabil gjennom året. Verdifallet for prime næringseiendom er dermed over for denne gang, og leieprisvekst vil kunne dra verdiene noe opp i 2024.

Økt aktivitet i transaksjonsmarkedet

Transaksjonsvolumet i 2023 endte på ca. NOK 57 milliarder. Stigende yielder, økte finansieringskostnader og stor makroøkonomisk usikkerhet bremset markedet allerede i 2022, med tiltagende effekt i 2023. Usikkerheten ventes å avta mot sommeren, og bidra til å øke aktiviteten i transaksjonsmarkedet i andre halvdel av 2024. Rentenivået ventes å holde seg høyt også i 2024. Det vil derfor fremdeles være transaksjoner som utløses av markedsaktørers behov for å styrke likviditet og soliditet.

Flere store aktører brukte 2023 til å rydde i egen portefølje, og deres handlingsrom ble begrenset av hvordan ting så ut på finansieringssiden. Selskapene som lyktes med denne ryddejobben, vil trolig utnytte en fordelaktig markedssituasjon til å investere i 2024. Eiendomsfond, utenlandske investorer og andre med tilgang på kapital og et langsiktig fokus vil anse 2024 som et gunstig tidspunkt for kjøp. Lavere marginer i obligasjonsmarkedet bidrar til økt likviditet og drar i retning av høyere aktivitet i transaksjonsmarkedet. Det etableres nye prisnivåer som reduserer avstanden mellom kjøpere og selgere, og alt ligger til rette for et mer aktivt transaksjonsmarked i 2024 sammenlignet med 2023.