Sterk etterspørsel og mer positiv makroutvikling

Norsk og internasjonal økonomi har på flere måter utviklet seg bedre enn fryktet den siste måneden. Etter kraftig renteoppgang gjennom høsten har det vært ropt ulv ulv i forhold til kommende fall i etterspørsel fra husholdningene, fall i internasjonal handel og påfølgende resesjon og økt arbeidsledighet. Så langt har veksten hjemme og ute vært langt sterkere enn ventet. Forbruket har vært holdt oppe av betydelige oppsparte midler under pandemien.

Kontorleiemarkedet avsluttet året med rekordvekst både i signeringsvolum og leiepriser. Den lenge varslede resesjonen lar vente på seg og muligheten for en såkalt «myk landing» har økt. Fallet i detaljhandelen i desember på 3,6 prosent er det første konkrete tegnet på at ulveflokken er kommet tettere på. Den siste renteøkningen i desember slår først nå ut i økte renteutgifter for låntakerne. Nye tegn på lavere forbruk kan komme. Transaksjonsvolumet ble «reddet» av årets største transaksjon i 4. kvartal, salget av SBB sin EduCo-portefølje. Styringsrentene er nær toppen og toppinflasjonen både i USA og Norge er på vei ned. Den akutte energikrisen med ekstremt høye gass- og EL-priser ser ut til å ha kommet under kontroll. Samlet har det gitt litt lavere skuldre blant investorer. Vår ferske investorundersøkelse bekrefter mer optimistisk stemning.

HOVEDPUNKTER

MAKRO

- Veksten i økonomien har vært høyere enn fryktet

- Toppinflasjonen er på vei ned

- Rentetoppen er nær.

TRANSAKSJONSMARKEDET

- Store transaksjoner i 4. kvartal løftet volumet

- Flere transaksjoner for å styrke LTV og opprettholde kredittrating

- Fortsatt yieldoppgang gjennom 4. kvartal.

KONTORMARKEDET

- Sterkt kontormarked i 4. kvartal med rekordsterkt signeringsvolum og leieprisvekst

- Gårdeiernes inntekter løftet kraftig av KPI-justeringen for 2023

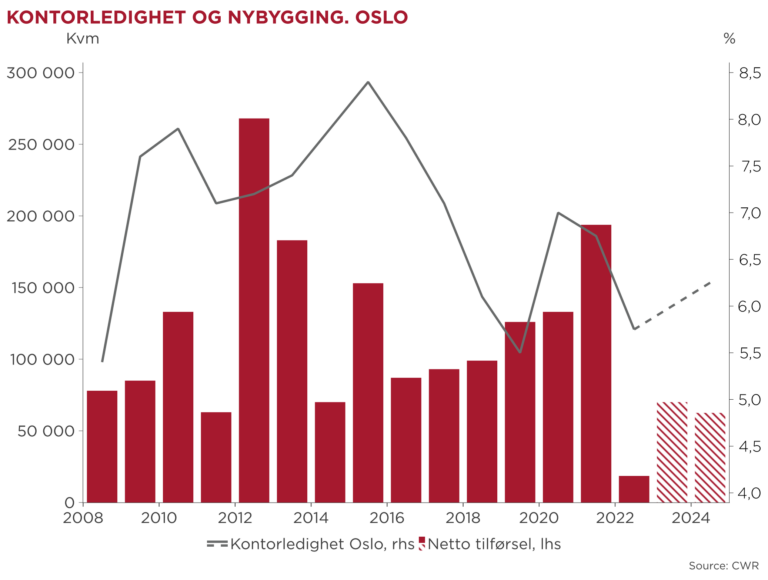

- Kontorledigheten ned til 5,75 prosent på slutten av 2022.

LOGISTIKK

- Prime yield videre opp til 4,90 prosent

- Sterkt leiemarked i 2022, med høyt volum og bred leieprisvekst

Makro har overrasket og det er gått bedre enn fryktet

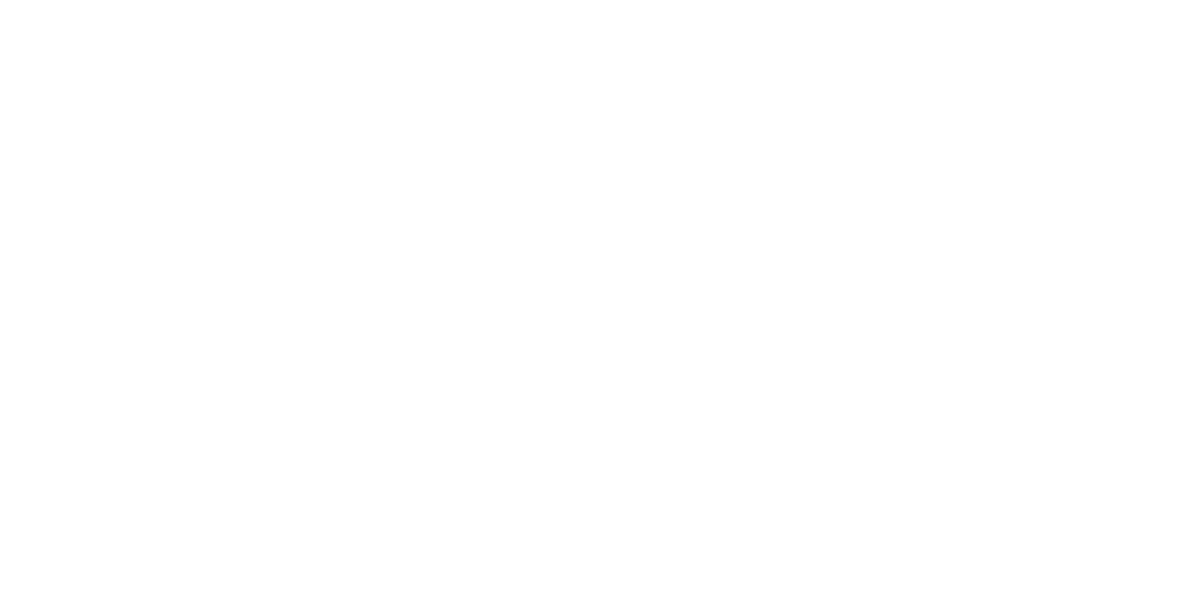

Fjorårets største overraskelse for sentralbankene var den særdeles sterke økningen i Inflasjon. Sentralbankene svarte etter hvert med både doble og triple hevinger av styringsrenten når det for alvor gikk opp for dem at inflasjonen ikke gikk over av seg selv. Utviklingen den siste måneden har overrasket med sterkere nedgang i toppinflasjonen både i Norge og i USA enn ventet. Inflasjonen i Europa ellers har ikke vist tegn til nedgang enda.

Totalinflasjonen gikk ned fra 6,5 prosent i november til 5,9 prosent i desember. KPI-justeringen for leiekontraktene i 2023 kom dermed inn på mellom 5,9 prosent (desember-justering) og 7,5 prosent (oktober). Mens energikostnader var den dominerende bidragsyteren til inflasjon ved inngangen til året, ble bidraget fra energikostnader vesentlig mindre mot slutten av året. Energiprisene ble lavere mot slutten av året enn fryktet. Det skyldes lavere gasspriser, gunstige værforhold samt lavere etterspørsel som følge av høye priser og dempet vekst.

Som ventet kom det ingen endring i styringsrenten fra Norges Bank i januar, men budskapet om en oppgang til 3,0 prosent i mars ble gjentatt. Den amerikanske sentralbanken (FED) kom imidlertid med en dobbelheving i desember til 4,5 prosent. FED varslet samtidig at de ser for seg en rentetopp på 5,1 prosent i løpet av neste år. Markedet venter at byksene i rentesettingen er over og at det kommer en enkeltheving i dag når denne rapporten «går i trykken». Den svenske sentralbanken kom sent ut av startblokka, men kom opp på 2,5 prosent etter en trippelheving i november. Det er ventet en dobbelheving i Sverige i februar slik at styringsrenten kommer opp på 3,0 prosent.

Mens inflasjonen tikker ned, har den økonomiske aktiviteten så langt overrasket på oppsiden både i USA og her hjemme. I USA økte BNP med 2,4 prosent i 4. kvartal, mens veksten i 3. kvartal ble oppjustert til 3,2 prosent. Her hjemme fortsatt BNP veksten både i oktober og november samtidig som andel registrert arbeidsledige holdt seg på rekordlave 1,6 prosent i desember.

Lange renter har falt ved inngangen til 2023, men det kan se ut til at nedgangen har stoppet opp. Fallet i lange renter skyldes forventninger om svakere vekst fremover. Nyhetene om overraskende sterk vekst i BNP i USA kan ligge bak oppgangen i 5-års SWAP renter de siste dagene.

Kredittspreadene i obligasjonsmarkedet for norske eiendomsselskaper har kommet noe ned fra en topp rundt 225 bp i Q4 til mellom 175 og 200 bp nå. Vi ser dette i sammenheng med mer positive inflasjonsnyheter og at sentralbankene nærmer seg toppen i renteoppgangen.

Den sterke veksten i inflasjonen og renteoppgangen har svekket økonomien til husholdningene betydelig. Det har vært ropt «ulv ulv» lenge, men husholdningens forbruk har holdt seg overraskende høy. Den viktigste forklaringen er at mange har brukt av oppsparte midler fra pandemien. Samlet «ekstra-sparing» kom opp i ca 270 mrd kroner. Spareraten har vært rekordhøy, men faller nå når folk etter hvert tærer på de oppsparte midlene. Den nedgangen vi har sett i detaljhandelen så langt har i stor grad kommet som en følge av det ekstremt høye nivået under pandemien, og økt forbruk av tjenester.

Et varsel om videre fall i varehandelen kom forrige uke når varehandelsindeksen for desember viste et fall på 3,6 prosent i volum (sesongkorrigert). Noe av det kraftige fallet kan trolig tilskrives høyere handel i november enn vanlig som følge av «black week». Mange husholdningers økonomi vil bli ytterligere svekket fremover når den siste renteøkningen i desember slår ut i økte renter for de flest fra februar. Hvis det kommer en ny renteøkning i mars, vil renteutgiftene øke ytterligere for eksisterende låntakere i mai. Det er ventet at husholdningenes forbruk skal falle frem mot sommeren

Årets største transaksjon reddet volumet i 4. kvartal

Transaksjonsvolumet for 4. kvartal ble omtrent 29 milliarder. Volumet i 4. kvartal så lenge ut til å bli historisk lavt, men noen store transaksjoner som blant annet salget av KPMG-bygget på Majorstua og 49 prosent av SBB sin EduCo-portefølje løftet volumet. Begge transaksjoner må sees i lys av et behov for å styrke LTV og sikre kredittratingen til hhv Entra og SBB.

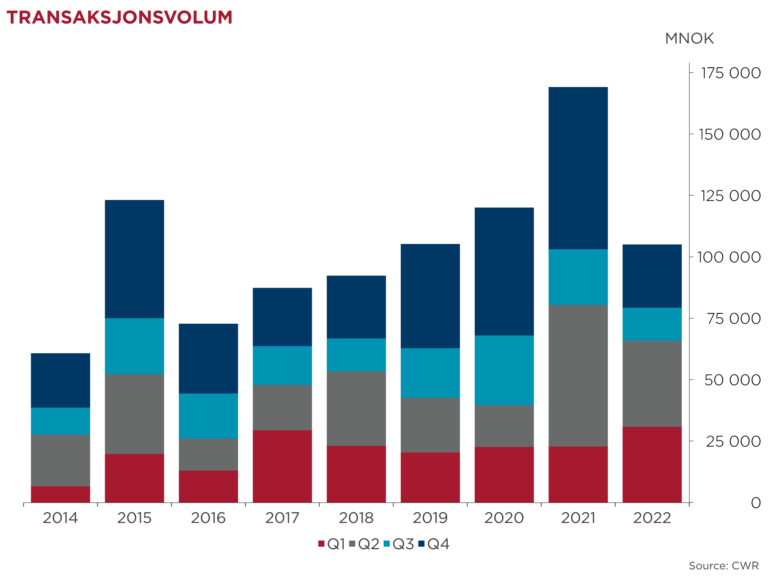

Vi har registrert et volum på 109 milliarder NOK for 2022 fordelt på 352 transaksjoner. Volumet er tilbake til samme høye nivå som i 2019, men selvfølgelig klart lavere enn i «nullrenteåret 2021» hvor vi registrerte et volum på 169 milliarder.

Fjorårets transaksjonsmarked kan sammenlignes med en fotballkamp med to vidt forskjellige omganger. I første halvår lå det an til å bli nok et forrykende år med god aktivitet og høyt volum. I andre halvdel kom renteøkningene for alvor. Renteøkningene slo ut i finansieringskostnad, både 5 års SWAP og bankmarginen steg betydelig og la press på yieldene. 5 års SWAP nådde en topp på 4,0 prosent i oktober etter å ha vært på 1,8 prosent ved starten av året. Bankmarginen steg fra omtrent 200 bp ved inngangen av året til nærmere 270 bp i 4. kvartal. Bankene strammet inn på utlån, og finansieringen i kredittmarkedet ble dyrere og dyrere.

Etter hvert ble avstanden mellom kjøper og selger for stor, og markedet bremset opp. I 3. kvartal annonserte flere selskaper nedskriving av eiendomsverdier og samtidig justerte vi opp våre yield estimater. 4. kvartal var preget av fortsatt høye renter, på tross av at rentene falt noe fra toppen.

I både tredje og fjerde kvartal justerte vi opp yield-estimatene. I 3. kvartal handlet det i hovedsak om en oppjustering av kontor-yieldene utenfor CBD. Disse områdene opplevde en sterk yieldkompresjon i 2021 som følge av lave renter, stor mengde kapital som søkte kontoreiendom og lite prime eiendom i CBD tilgjengelig for salg. Ved utgangen av fjerde kvartal er prime CBD yield 3,75 prosent, prime yield handel 4,0 prosent og prime logistikk yield 4,9 prosent. I tillegg er kontor-yieldene i områdene utenfor sentrum satt opp ytterligere (se markedskartet) siden forrige rapport i starten av desember.

I skrivende stund er det gjennomført 9 transaksjoner for totalt 648 millioner så langt i år. I vår ferske investorundersøkelse, forventer de fleste investorene at yieldene skal videre opp de neste 6 månedene. De venter videre at markedet vil være avventende og at aktørene vil etablere et nytt prisnivå på høyere yielder frem mot sommeren. Aktiviteten vil ta seg opp igjen etter sommeren.

Sterkt kontormarked

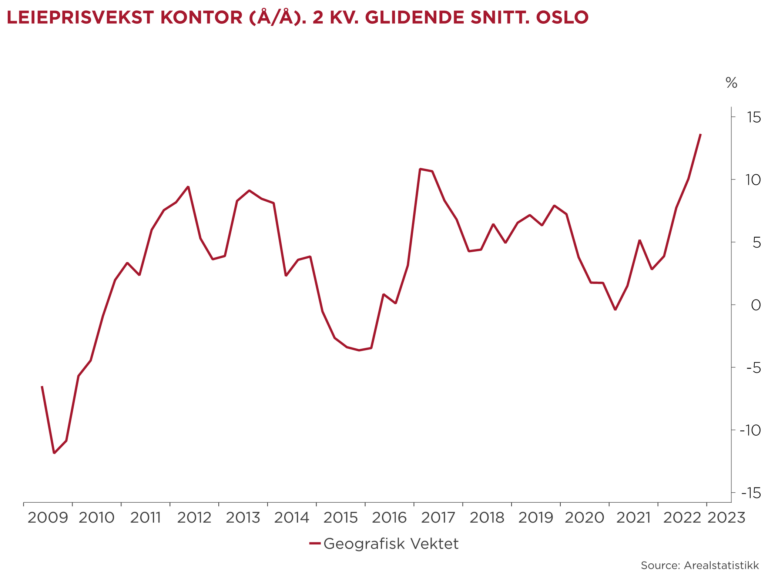

Kontoråret 2022 ble avsluttet med et knallsterkt kvartal med «all time high» signeringsvolum med bred leieprisvekst og høyeste år/år-veksten i leiepriser som er notert siden 2008. Kontorleieprisene (geografisk vektet) i Oslo & Bærum økte med 3 prosent (kv/kv) i 4. kvartal, og med 15 prosent (år/år). Leieprisveksten var sterkest i vest og i ytre øst, og ikke sentrum som mange har antatt. Toppsegmentet i sentrum og CBD (Aker Brygge og Vika) fikk også et løft med ny topp på 6.175 kr pr kvm for A-kategori (de 15 prosent høyeste leiene). I de lavt prisede områdene i ytre syd, vest og øst, økte leieprisene med 11-14 prosent dette kvartalet. Løftet i leienivå i ytre by skyldes trolig en kombinasjon av sterk etterspørsel og at tilbudet over tid er redusert av boligkonverteringer. Økte gårdeierkostnader som følge av pris- og kostnadsvekst har bidratt til et press opp på leiene.

Med en snittlengde på leiekontraktene på ca. 5 år og lengre leier for de store kontraktene, utgjør de løpende leieforholdene normalt 10-20 prosent av de samlede leieinntektene. Med en KPI-justering på mellom 5,9 prosent (desember) og 7,5 prosent (oktober), vil løpende leier øke med i snitt 6,6 prosent fra 2022 til 2023.

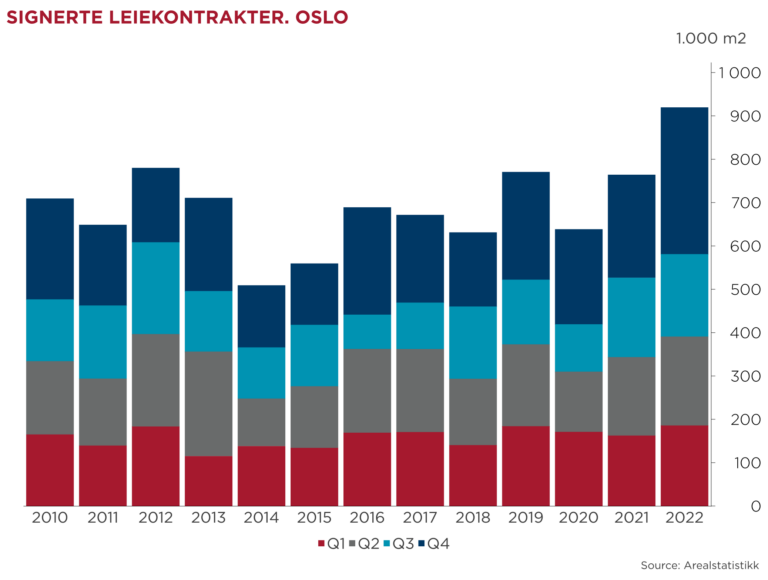

Det ble signert hele 338.000 kvm kontorareal i 4.kvartal som summerte seg opp til hele 920.000 kvm i 2022. Det høye signeringsvolumet er utløst av høye utløp fremover (2023-25), men trolig også et reelt behov for mer areal som følge av den sterke veksten i antall kontoransatte i Oslo og Bærum både i 2021 og 2022. Basert på foreløpige tall har vi estimert en økning på over 4 prosent i antall kontoransatte i fjor, etter en vekst på nær 5 prosent i 2021. Den sterke leieprisveksten gjennom året følger derfor av:

- Sterk vekst i antall kontorsysselsatte både i 2021 og i fjor

- Den laveste tilførselen av nybygg vi har målt i en sammenhengende 3-års periode (2022-24) i dette århundret.

Vår ferske måling av kontorledigheten viser at den høye signeringstakten på slutten av året gjorde at den endte på 5,75 prosent ved slutten av året. Antall ledige lokaler med 5.000 kvm eller mer er det samme som ved utgangen av 3. kvartal (20), men samlet areal er redusert med ca. 40.000 kvm. Få store og attraktive lokaler å velge mellom, ligger trolig bak at stadig flere store leietakere er tidlig ute i søkeprosess. Yara med behov for 17.000 kvm i 2026 og Storebrand med behov for 25.000 kvm i 2027 er eksempler på det.

Sterk leieprisvekst demper verdinedgangen for logistikk

I 2022 ble det omsatt eiendommer for totalt 19,5 milliarder i logistikk- og industrisegmentet, det tilsvarer 18 prosent av samlet transaksjonsvolum, og er på nivå med 2020. Logistikk var det segmentet som opplevde den sterkeste yield-kompresjon i løpet av 2021. Lave renter, sterk økning i netthandel og lange kontantstrømmer førte til rekordetterspørsel etter lager- og logistikk. Trenden fra 2021 fortsatte inn i 2022 hvor volumet i første halvår ble ca. 16 milliarder, noe som faktisk var høyere enn volumet i andre halvår året før.

Etter sommeren i fjor ble det raskt tydelig at yield-kompresjonen måtte reverseres for å få kjøpere og selgere til å møtes. Dette er en tidskrevende prosess, og volumet i andre halvår endte på lave 3 milliarder NOK. Kun et fåtall transaksjoner gir indikasjoner på hvor markedet har beveget seg. Basert på disse og hva vi mener er riktig nivå, har vi justert anslaget for prime yield fra 3,90 prosent i 1. kvartal 2022 til 4,90 prosent ved utgangen av året. I vår investorundersøkelse svarer 58 prosent at prime yield i logistikksegmentet skal videre opp de neste 6 månedene. Fondet Pareto Eiendomsfelleskap, en portefølje med attraktive logistikkeiendommer, verdsettes nå til en netto yield på 5,1 prosent.

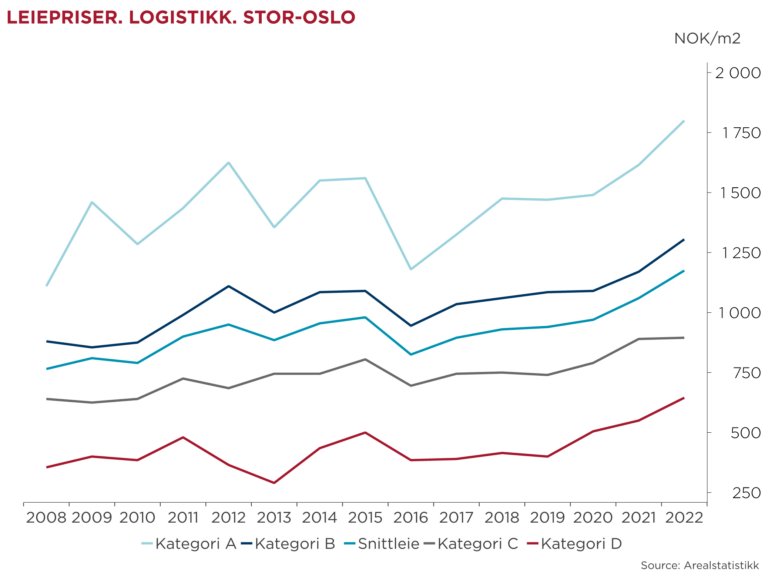

Selv om yieldene har steget, har leieprisvekst og lav ledighet bidratt til å dempe verdinedgangen i logistikksegmentet. Med KPI-justering på 6-7 prosent fra nyttår, gir det solid vekst i inntektene til gårdeierne. Tall fra Arealstatistikk viser at gjennomsnittlig signeringsleie i Stor-Oslo nå er 1.175 kroner pr kvm, etter en vekst på hele 11 prosent i 2022. De 15 prosent dyreste kontraktene hadde en snittpris på hele 1.800 kroner pr kvm og en årsvekst på 11 prosent.

Ifølge arealstatistikk ble det inngått kontrakter for et totalt volum på 460.000 kvm i 2022, som indikerer god vekst i leiemarkedet. Det er generelt lav ledighet i de mest attraktive aksene, og høyere byggekostnader har skapt større konkurranse mellom nybygg og eksisterende eiendommer. Leietakere med lavere krav til kjøretid og beliggenhet presses lengre ut i aksene.

Kategori A: Topp 15%. Kategori B: 50-85%. Kategori C: 15-50%. Kategori D: 15% laveste leiepris i signerte kontrakter.

De viktige etterspørselsdriverne i segmentet er varehandel og netthandel. Varehandelen har i lang tid vært robust mot renteoppgangen, men detaljhandelen falt med 3,6 prosent (sesongkorrigert) fra november til desember. Detaljhandelen er dermed på samme nivå som ved inngang til pandemien. Nedgangen i detaljhandelen kan være første tegn på dempet etterspørsel etter logistikkarealer. Enn så lenge rapporterer verdens største logistikkselskap, Prologis, i 4. kvartal om sterk etterspørsel etter lager på tross av nedkjølingen i økonomien.

Utvalgte kontrakter:

- Aspelin Ramm skal rehabilitere Alf Bjerckes vei 26, som har vært hovedlageret til Hennes og Mauritz. Den nye logistikksentralen blir på 27.000 kvm og to kjente navn innenfor elektronikk- og matvaredistribusjon blir leietakere.

- Holship som er et logistikk- og fraktselskap, har inngått leiekontrakt på 19.500 kvm i Dyrskuevegen 44 på Kløfta.

- OneMed Services som driver med salg av helsepleieprodukter, skal leie 19.000 kvm hos Fabritius i Oslo Logistikkpark Gardermoen. Bygget skal stå ferdig vår/sommer 2024

- Nille forlenger avtalen med Storebrand Norge KS på Vestby. Den nye kontrakter varer i 12 år fra 01.01.2023.